中国网财经6月22日讯(记者 张明江)欧美国家疫情持续,以美国为首的部分国家多轮“予困计划”大撒现金,与此同时,美联储无休止的大规模“撒钱”,使得市场通胀预期愈演愈烈。

据新华社报道,美国全国房地产经纪人协会最新统计显示,4月美国成屋销售中间价同比大涨19.1%。其监测的美国183个大都市中,99%的地区房价在今年一季度出现上涨,其中89%的地区房价出现两位数跃升。此外,从今年5月以来,美国的物价开始飙升,从食物、二手车、汽油到木材,美国5月CPI同比上涨至5%,创2008年金融危机以来的新高。5月份核心CPI上升3.8%,更是创出1992年以来新高。对比一年前的5月份,培根价格上涨19%,面包上涨7%,橙子上涨9%,咖啡和香蕉上涨2%,而汽油价格上涨56%。

按照以往经验,通胀预期不断上升,再加上加密货币行情受到打击,市场避险情绪必将助推黄金价格不断高涨。然而随着美联储议息会议决议出炉,黄金现货的价格却开始走低。数据显示,在经历了4月、5月上涨之后,6月以来贵金属价格震荡加剧。上周贵金属价格大幅下跌,周中一度出现“闪崩”。

与此同时,市场对于抄底黄金与否分歧加大,虽然未出现“抢购黄金”热潮,但商场贵金属首饰店人流开始增多,此外,黄金ETF交易量也开始出现明显波动。

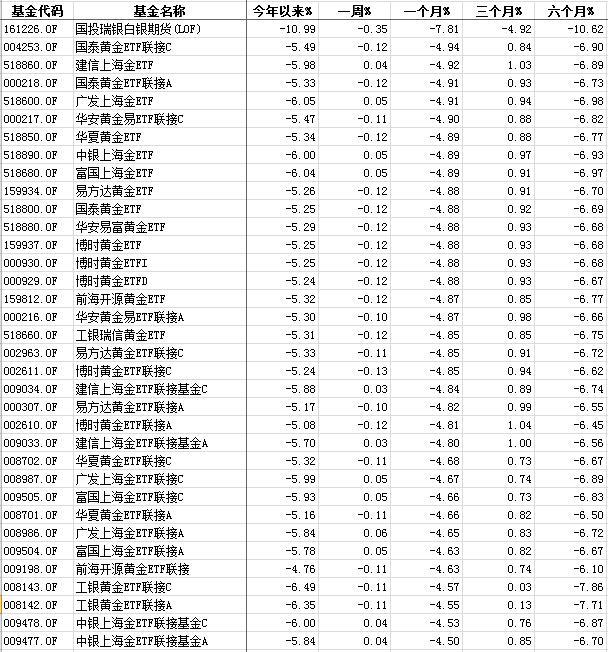

据上交所数据显示,黄金ETF单日交易量一般都在10亿元至13亿元之间,而上周五黄金ETF单日交易额蹿升至19.20亿元,而黄金ETF市值也从一周前的121亿元降至昨日的116亿元。而截至昨日,黄金ETF净值近一个月来平均跌幅均近5%,今年以来黄金ETF净值平均跌幅已经接近6%,似乎出现了一个比较好的买入时点。

数据来源:同花顺iFinD (截至6月21日)

一位基金经理对中国网财经记者说,黄金大概率还会被压制一段时间,投资实物黄金和黄金ETF还须谨慎。对于其他大宗商品,这位基金经理建议普通投资远离原油相关产品。

博时基金王祥认为,上周国际黄金市场受美联储抬高通胀预期,与加快利率抬升预测的消息影响而大幅下挫,国内金价虽受到人民币走弱的影响而对冲部分跌势,但境内外金价均出现4%以上的跳水,录得去年9月以来的最差单周表现。上周公布的美国5月PPI数据延续了此前CPI的过热状态,创下2010年以来的最高水平。打破前期市场均衡的主要原因来自于美联储的议息会议上传出了偏向鹰派紧缩的预期信息。在之前的市场观察中,我们已经提示近期高企的通胀数据必须引起决策者的警惕和重视,期货市场的贵金属空头也在逐步累积的过程中,这整体的推演来自于我们对于美联储应向市场释放逐步收紧购债规模的逻辑判断。从历史上看,2013年的债务规模收缩(taper)出现在利率抬升之前,是较为常规的收缩路径,因此本次美联储利率点阵图引起了较为明显的市场遐想,暗示美联储整体收缩的节奏将较预期的更为提前。决议公布后,美国债券收益率曲线整体前移,5~10年期债券收益率平均上行了100个bps,而尽管CPI与PPI数据连续高企,由于中国对于大宗商品的炒作限制反而压制了最新的通胀预期,因此实际利率跳出前期盘整区域而出现上行,这成为了压垮贵金属市场平衡的主要原因。

展望后市,王祥认为,利率点阵图的修正与收益率曲线的前移彻底启动了市场对于美联储政策收缩的遐想,叠加商品炒作暂时降温的预期,实际利率对黄金的压制或在未来几个月的时间框架里持续存在。而打破2013年惯性思维的差异点则在于全球新冠疫情的持续变化,以及美国经济修复对刺激补贴的依赖度较高,后续更多经济数据的观察将使我们对于美联储的后续政策路径获得更为准确的判断。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com