来源:上海证券报

在跌宕起伏的三季度,公募FOF再度展现了自身的抗跌稳健特征。

统计数据显示,三季度全市场FOF产品平均收益率在-0.6%左右。其中偏股混合FOF平均收益率为-1.75%,相比偏股混合基金-2.65%的平均收益率来说更胜一筹,同时表现更加稳定。

FOF整体规模也创出了新高。统计数据显示,截至2021年三季度末,全市场共有FOF基金193只,合计规模1875.5亿元,较二季度末的1343.7亿元大幅增长39.6%。三季度新发FOF产品31只,单季规模增长达513.1亿元,双双创出2019年以来新高。其中,交银招享一年持有发行规模达89.9亿元,为FOF问世以来首发规模最大的基金产品。

今年前三季度业绩居前公募FOF一览

数据截至2021.9.30

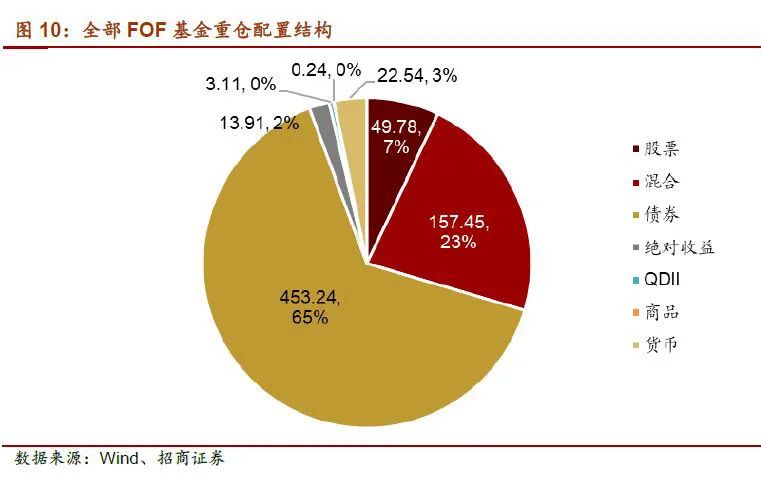

从公募FOF三季度整体资产配置来看,减持权益基金、增配债基的动向较为明显。

统计显示,截至三季度末,171只FOF合计重仓债基规模达453.24亿元;混合型基金紧随其后,FOF的重仓规模为157.45亿元;股票型基金等其余类型基金的重仓规模均相对较低。相比二季度,FOF对债基和货基的重仓配置比例均有所提升,与之相对,权益基金的重仓配置比例出现下滑。

招商证券研报认为,股市风格的频繁切换对FOF的大类资产配置产生了明显影响。

重仓基金动向:

抛弃“中庸”明星基金增配风格进取产品

那么,三季度FOF到底增持了哪些基金品种,又减持了哪些品种?

研报统计数据显示,在FOF增持的外部基金中,除了景顺长城景颐双利外,信达澳银新能源产业、海富通改革驱动、交银趋势优先A、广发多因子、大成精锐产业等今年以来表现居前的主动权益基金被重点增持,而部分表现中庸的明星产品遭遇部分FOF的减持。

重仓股票动向:

押注新能源银行低配大消费

根据基金合约的规定,FOF可将不超过20%的基金资产直接投资于股票资产。那么公募FOF偏爱哪类股票?

统计数据显示,披露三季报的171只FOF中有108只参与了股票投资,平均股票仓位为7.89%。分行业来看,银行板块最受FOF管理人的青睐,这一情况与主动权益基金长期低配银行板块的偏好形成鲜明对比。除此之外,电气设备、化工、电子、医药生物等高景气行业也获得了FOF的较多配置。

从几位知名FOF基金经理的三季报,可以一窥基金经理三季度的配置策略和对四季度的展望。

年内业绩排名第一的华夏聚丰稳健混合发起式FOF基金经理郑铮表示,三季度市场风格较为极致,权益市场内部不同行业和风格之间分化较大。基金总体上维持了较高的权益仓位,在各大板块保持了相对均衡的配置,阶段性超配了以新能源车和光伏为代表的高景气板块。

兴全安泰养老三年FOF基金经理林国怀认为,今年以来市场出现了较大程度的分化,部分行业或风格的估值水平处于历史极高位置,投资者情绪非常高涨,市场成交量也持续在万亿以上。在这样的市场背景下,管理人在仓位和风格上都进行了适度的偏离,希望通过持有“性价比”更优的资产获取更加稳定的收益。未来随着市场渐趋理性,将逐步把产品组合调整到一贯的思路和策略。

民生加银副总经理、民生加银康宁养老FOF基金经理于善辉表示,展望四季度,流动性继续宽松的格局不会发生变化,稳增长政策已逐步落地,后续有望进一步加码,A股有望在基本面预期改善、流动性稳定和风险偏好缓解的驱动下继续提供结构挖掘的机会,对于权益类资产需要精挑细选。细分资产选择上将在成长制造和价值消费间保持均衡,光伏、新能源车、半导体、消费、医药等板块均是大概率可以获得超额收益的投资方向,同时也将对港股互联网板块进行适度布局。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com