原标题:我国债券市场对外开放更进一步

5月27日,人民银行、证监会、外汇局联合发布《关于进一步便利境外机构投资者投资中国债券市场有关事宜》(简称《公告》),统筹同步推进银行间和交易所债券市场对外开放,公告自2022年6月30日起施行,标志着我国债券市场对外开放进程向前迈出了关键一步。

一、《公告》要点解读

《公告》按照“一套制度规则、一个债券市场”原则,从多个方面对境外投资者进入中国债市进行了调整,以下几方面尤为值得关注。

(一)投资范围扩展至交易所债券市场

根据《公告》第四条,获准进入银行间债券市场的境外机构投资者,可以直接或通过互联互通方式投资交易所债券市场。境外机构投资者可自主选择交易场所,其参与投资国内债券市场的渠道和交易品种增加。

在此之前,相较于银行间市场,交易所市场对外开放程度不足。境外机构参与交易所债券市场只有合格境外投资者制度(QFII/RQFII)单一渠道,而境外投资者参与银行间债券市场主要通过直接投资(含QFII/RQFII)和债券通。相比直接投资和债券通渠道,QFII/RQFII模式下市场准入和审批流程较为复杂,投资便利性不足,限制了境外投资者参与交易所债券市场的意愿。截至2022年4月,境外机构在沪深交易所持有的债券市值合计为884亿元,其中公司债持仓规模为289亿元。相比之下,境外机构在银行间市场持有的信用债(包括中票、短融和企业债)规模合计为1094亿元。

实际上,早在2021年8月,交易所债券市场进一步对外开放的准备工作就已经启动。2021年8月人民银行等六部门印发的《关于推动公司信用类债券市场改革开放高质量发展的指导意见》明确提出“统筹同步推进银行间债券市场、交易所债券市场对外开放,统一债券市场境外机构投资者准入和资金跨境管理,共同树立统一开放的良好形象。”而境内债券市场互联互通机制建设为本次交易所债券市场的对外开放奠定了制度基础。今年1月,沪深交易所联合全国银行间同业拆借中心等部门发布了《银行间债券市场与交易所债券市场互联互通业务暂行办法》,通过两个市场相关基础设施机构连接,便利债券跨市场发行交易,促进资金等要素自由流动,形成统一市场和统一价格。

尽管交易所市场在规模体量、成交活跃度等方面不及银行间市场,但交易所市场也有其独特优势,例如,近年来可转债、可交换债为代表的附有权益属性的债券品种受到市场追捧,可为境外机构提供更多资产配置选择。本次《公告》实施后,境外机构的投资范围进一步拓宽,公司债、可转债等交易所债券品种纳入可投范围,也有助于进一步提升国内信用债市场对境外机构的吸引力。

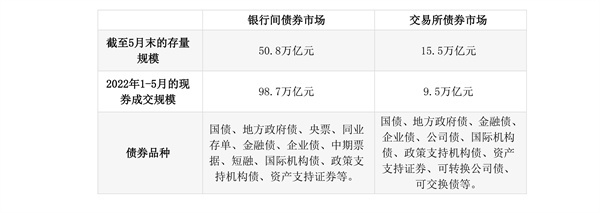

表1:银行间与交易所市场的基本情况比较数据来源:Wind。存量规模为仅在银行间市场和仅在交易所市场交易的债券规模。

数据来源:Wind。存量规模为仅在银行间市场和仅在交易所市场交易的债券规模。

(二)简化入市程序,提升便利性

《公告》简化了境外机构投资者的入市程序。人民银行有关负责人在答记者问中介绍,境外机构投资者以法人身份入市。对于拟备案机构及已备案机构的新增产品,无需再逐只产品备案。对于已备案的产品,在银行间债券市场既可以保留现有债券账户,也可以归并至法人层面,相关金融基础设施应当提供非交易过户服务。

此外,入市的境外机构投资者,可持相关备案证明文件等材料申请开立证券账户后直接投资交易所债券市场,交易所市场合格境外投资者托管行资质名单可通过证监会网站查询,也可以通过互联互通方式投资交易所债券市场。两种方式均无需另行办理备案或审批手续。

在资金划转方面,《公告》第九条规定,同一境外机构投资者可将其在QFII项下的债券和根据本公告所投资的债券以非交易过户等市场监管部门认可的方式进行双向划转,并可将QFII托管账户内资金与根据本公告及相关规定开立的资金账户内资金在境内进行双向划转。意味着同一境外机构投资的债券和资金的非交易过户双向划转范围,由此前QFII、RQFII和直接投资项下进一步拓展到债券通渠道,将更加便利境外机构内部的统一管理。

(三)风险对冲与被动投资功能增强

根据《公告》第五条,境外机构投资者可以在中国债券市场开展债券现券、债券借贷、以风险管理为目的的相关衍生产品、开放式债券指数证券投资基金以及其他中国人民银行、中国证监会认可的交易。

随着境外机构持有我国债券的规模快速增长,其管理利率波动风险的需求日益强烈。《公告》实施意味着将境外机构引入衍生品市场,一方面有望增加境外机构的汇率、利率、信用风险管理手段,提升其投资国内债券的收益稳定性,配套的衍生工具也将满足交易型机构多样化的策略需求。另一方面也有助于丰富衍生品市场的投资者结构,促进我国衍生品市场的对外开放与功能完善。

另一方面,《公告》将开放式债券指数证券投资基金纳入境外机构可投资范围内,进一步扩大了境外机构投资交易的选择空间,特别是有助于吸引被动型境外机构投资者跟踪指数进行投资。Wind数据显示,目前我国开放式债券指数基金(包括被动指数型债券基金和增强指数型债券基金)合计255只,存量规模合计4338亿元,挂钩指数多为政策性金融债,也有部分挂钩国债和地方政府债,与当前境外机构更偏好国内利率债的持仓结构相符。

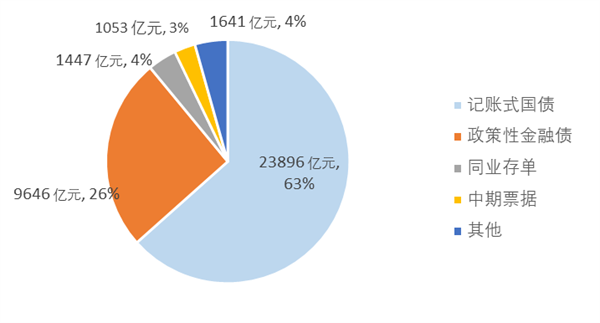

图1:2022年4月境外机构投资者的持仓结构

二、境外机构对人民币债券的需求有望恢复增长

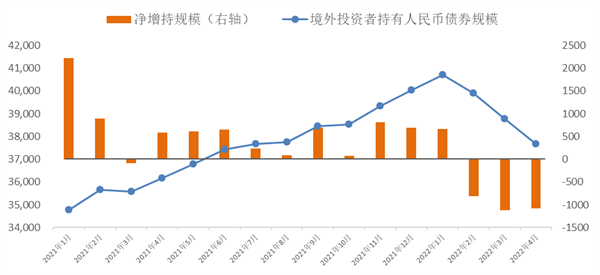

自2017年债券通启动以来,外资流入国内债券市场的步伐明显加快。综合中债登与上清所的最新数据,截至2022年4月末,境外机构持有人民币债券规模为3.77万亿元,占债券市场托管余额的3.12%,已成为了我国债券市场的重要参与主体。

近期在美元指数升值、人民币对美元汇率贬值、中美利差倒挂等多重因素的影响下,境外机构流入国内债券市场的速度较前期明显放缓。2月份以来,境外机构投资者已连续三个月减持人民币债券,累计减持规模逾3000亿元。

在外资阶段性流出压力抬升的背景下,《公告》的发布体现出监管层面加快债券市场对外开放的决心,特别是推动交易所市场对外开放等一系列制度安排,将促进国内债券市场形成全方位的统一对外开放格局,为境外机构提供更为友好、便利、高效的投资环境,有利于稳定和提振市场信心,进一步挖掘境外机构对人民币债券的配置需求。

图2:境外机构投资者的持仓规模变化

尽管短期内境外机构持有人民币债券的规模将经历波动,但随着疫情得到控制,国内经济逐步企稳,海外市场开始交易衰退预期,中美宏观经济与货币政策周期的错位程度趋缓,短期扰动因素或将逐步消退。而且,从长期来看,以下两方面因素将支撑外资回流中国债市。

一是当前中国债券已成功纳入全球三大主流债券指数,中长期来看将会带来被动配置资金的持续流入。

二是从分散风险的角度考虑,中国债券收益率与欧美债券收益率的相关度较低,受全球风险因素的影响相对较小,因而在国际投资组合中能起到较好的风险分散作用。随着基本面因素改善与制度改革红利的释放,境外机构持有人民币债券的规模将重回增长趋势。

(作者李思琪为某国有大型商业银行研究员)

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com