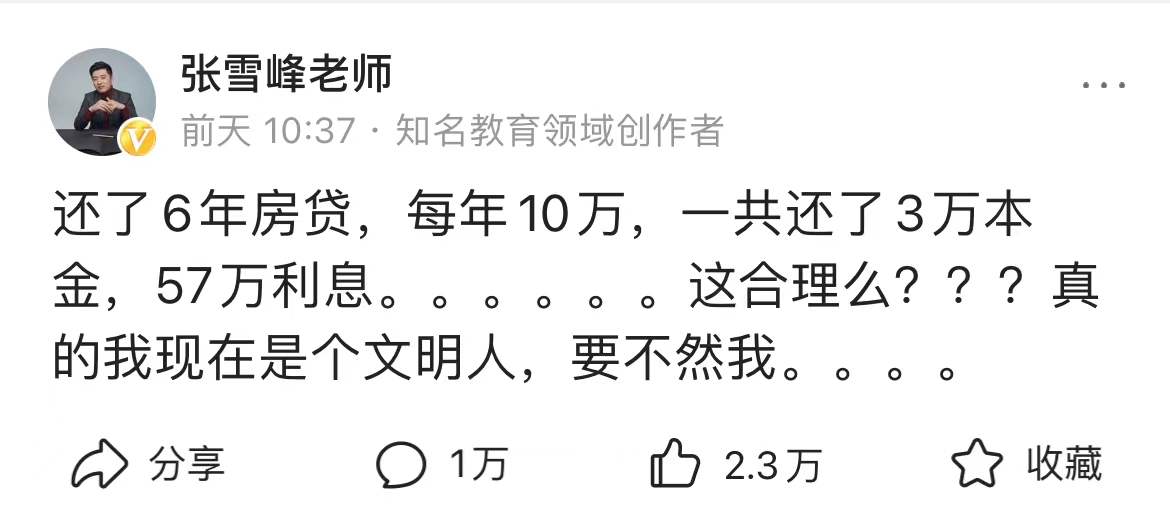

中新经纬2月22日电 (闫淑鑫 魏薇 实习生赵薇)近日,升学规划名师张雪峰在社交平台个人主页吐槽称,“还了6年房贷,每年10万,一共还了3万本金,57万利息。这合理么?”此番言论引发网友热议,随后#张雪峰吐槽还60万房贷利息57万#的话题冲上了微博热搜。

来源:今日头条截图

中新经纬注意到,在张雪峰上述吐槽下,有网友为其出招,让他赶紧将还贷方式换成“等额本金”。

房贷到底怎么还才划算?换成“等额本金”就能少还利息了?

“还60万房贷利息57万”是乌龙?

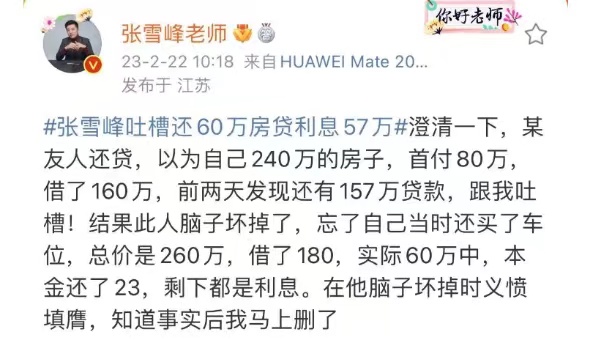

在引发网友热议后,张雪峰将上述吐槽删除。22日上午,张雪峰澄清称,是友人的房贷,对方以为自己240万房子,首付80万,借了160万,前两天发现自己还有157万贷款,但他忘了自己当初还买了车位,总价是260万,借款180万,实际所还60万中,本金是23万,剩下都是利息。

之后,张雪峰针对此事在微博上称“没搞清具体情况,一面之词的时候不说话”。

来源:微博截图

利息多是因为选错了还贷方式?

现实中,的确有一些人曾和张雪峰有着一样的疑问。

三年前,北京的朱先生在天津买了一套房,在浦发银行贷了107万,每个月还6000多元,三年一共还贷约22万,而截至目前,朱先生仍有99万贷款没还。算下来,这三年朱先生只还了8万本金,其余14万全是利息。

“一开始我也很纳闷,后来有人告诉我是因为我的还款方式选的是‘等额本息’,前面几年还的利息比较多。”朱先生说。

中新经纬注意到,也有一些网友在张雪峰那条吐槽下留言称,“这是等额本息还款方式决定的,如果是等额本金还款就不是这样了。”

等额本息、等额本金,二者一字之差,究竟有何区别?选择等额本金还款就可以节省利息吗?

首先我们要分清楚二者的概念。

等额本息还款法即把按揭贷款的本金总额与利息总额相加,然后平均分摊到还款期限的每个月中,每个月的还款额是固定的,但每月还款额中的本金比重逐月递增、利息比重逐月递减;等额本金还款法,又称利随本清、等本不等息还款法,贷款人将本金分摊到每个月内,同时付清上一交易日至本次还款日之间的利息。

事实上,这两种还款方式各有优缺点。等额本息还款法每月还相同的数额,作为贷款人,操作相对简单,每月承担相同的款项也方便安排收支,但由于利息不会随本金数额归还而减少,银行资金占用时间长,还款总利息较等额本金还款法高。

等额本金还款法相对等额本息还款法而言,总的利息支出较低,但是前期支付的本金和利息较多,还款负担逐月递减。

假设在银行贷款200万,贷款年限25年,按基准利率4.30%计算,若采取等额本息的还款方式,需支付利息126.72万,月供10819元;若采取等额本金的还款方式,则需支付利息107.86万,首月月供13834元。算下来,选择等额本金可少还利息18.86万。

某国有银行的房贷客户经理告诉中新经纬,他接触的客户中,仅有10%的客户会选择等额本金还款,只要收入满足偿债比要求就可选择等额本金,但是他并不建议客户选择这种还款方式。“等额本金每个月还款数是递减的,但是很多客户记不清楚每月到底还多少钱,如果恰巧少存了钱,征信有了逾期,又来怪银行没提醒到位。”该客户经理说。

该客户经理更推荐客户采取等额本息的还款方式,一是降低还款压力,二是便于双方管理。

融360数字科技研究院李万赋指出,等额本金还款的总利息要小于等额本息,且前期还款额中本金占比高,还款更快,适用于经济能力较好,前段时间还款能力更强(比如中年人)、或者有尽快提前还贷意向的购房用户;等额本息还款方式虽然总利息额大,且前期偿还的大多是利息,还款较慢,但前期还贷压力相对较小,更适用于储蓄有限但有购房刚需的年轻人。

还款方式可以变更吗?

等额本金还款法总的利息支出相对较低的优点,也吸引了部分人想要变更房贷还款方式。

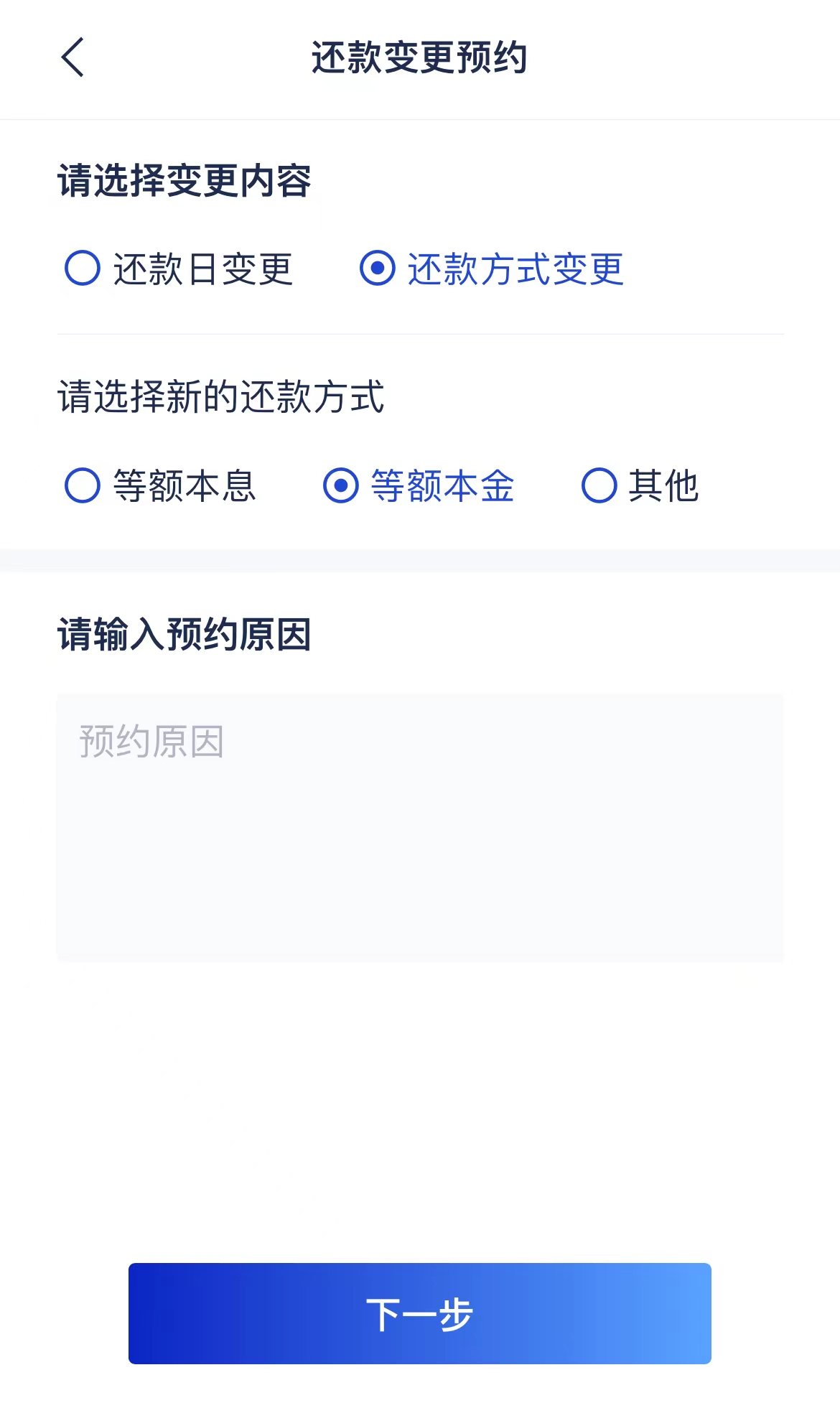

北京的罗女士近期就打算将房贷还款方式由“等额本息”变为“等额本金”。“去银行提前还贷后我已经提出了申请,预计下个月起就能生效。”

朱先生之前也想过将还款方式变更为“等额本金”,但银行客户经理一开始是告诉他无法变更,之后又说要想变更为“等额本金”,则需要朱先生重新提供收入证明和征信,如果有其他负债的话,则其收入需要满足当前负债的两倍才行。

浦发银行APP截图

22日,针对是否能变更还款方式,中新经纬咨询了浦发银行官方客服,对方称银行是有变更还款方式这一业务的,在贷款期限内,贷款人可向经办网点提出变更申请,网点同意后会与贷款人签署相关的变更协议书,但其不保证网点是否会同意变更,以网点审批结果为准。

那么贷款人中途有权变更还款方式吗?

据央行西宁中心支行,借贷双方签订合同后,就形成债权债务关系,受到法律的保护。贷款人如果想对其中的贷款条件进行变更,需要先仔细阅读合同条款并咨询客户经理,了解申请变更的贷款条件是否符合合同规定。一般来讲,贷款银行对不影响其贷款资金安全或资金计划的正常变更申请都会受理。如果可以申请变更的,借款人需要提出书面的变更申请,贷款银行经过一定的流程完成变更。

除在合同允许范围内变更还款方式外,为少还利息,还有不少人选择了提前还贷。

去年4月和9月,家住北京西城区的张莹(化名)先后两次通过手机APP还了部分房贷,分别还了46万和6万,并且把还款期限也缩短了,从21年缩短到15年。她大致算了下,240万商业贷款,原来需要还近180万利息,提前还贷后,能节省下来70多万利息。

也有网友分享自己的经历。“我贷款74万,5.88%利率,每月还款四千多,只有几百块钱是本金,三千多利息,还满13期(本金几千,利息四万多)之后,选择提前还款本金34万,然后收取1%的违约金,后来又提前还款了10万,然后收取1%的违约金,然后截止到目前,本金还了47万多,利息付了9万多!”

招联首席研究员董希淼向中新经纬表示,等额本金、等额本息两种还款方式,总的利息不会差的太多,但如果要选择提前还贷,可能等额本金这种还款方式相对划算一点。

李万赋也曾表示,有些贷款人贷款剩余年限较短,且当初选了等额本息的还款方式,再提前还贷就没那么划算了。“前些年已经还掉了大部分的利息,剩余年限的贷款额多为本金,没有提前还款的必要了。”(更多报道线索,请联系本文作者闫淑鑫:yanshuxin@chinanews.com.cn)(中新经纬APP)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。

责任编辑:罗琨

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com