来源:华夏基金

经历了上月的“颠簸”,上证指数在本月终于突破了前期的震荡平台,在3300点上方企稳,并向3400点发动攻势,本月至今累计上涨3%。(来源:Wind)

乍看这似乎是一轮较为明显的反弹回暖,但近来也有一些投资者在感慨:“为什么沪指都快3400点了,我的钱却没跟着回来?为什么只赚了指数不赚钱?”

接着看,挖掘基带你好好捋一捋~

01

这轮上涨有什么特点?

如果要用一个词来概括这轮上涨,那必须是“分化”。

从3月1日到4月中旬,沪指经历了震荡盘整跑了个来回,从3300点又回到3300点,但市场的走势却有些难以把握。

一边是热点轮动快如风扇,人工智能和“中特估”等概念此起彼伏,TMT板块一路狂飙;另一边是新能源、医药等新兴产业集聚的创业板一度陷入调整,结构性行情愈演愈烈,一半是海水、一半是火焰。

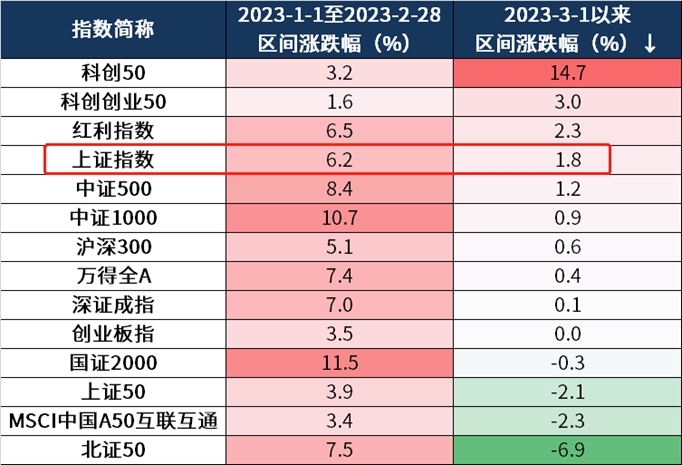

从宽基指数来看

3月1日至今,科创50上涨14.7%领跑。在A股14个核心宽基指数中,仅有科创50、科创板+创业板“双拼”的科创创业50以及红利指数跑赢了沪指。而在1-2月领先的中小盘风格(国证2000、中证1000)表现平平,上证50和北证50逆市下跌。

(来源:Wind)

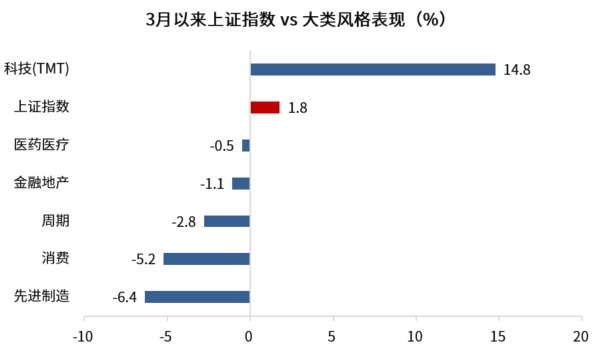

从大类风格来看

仅有科技(TMT)风格在人工智能热潮的催化下大幅上涨14.8%,其余风格普跌,而先进制造和消费的跌幅均超过5%。

(来源:Wind,申万大类风格指数,统计区间:2023/3/1-2023/4/14)

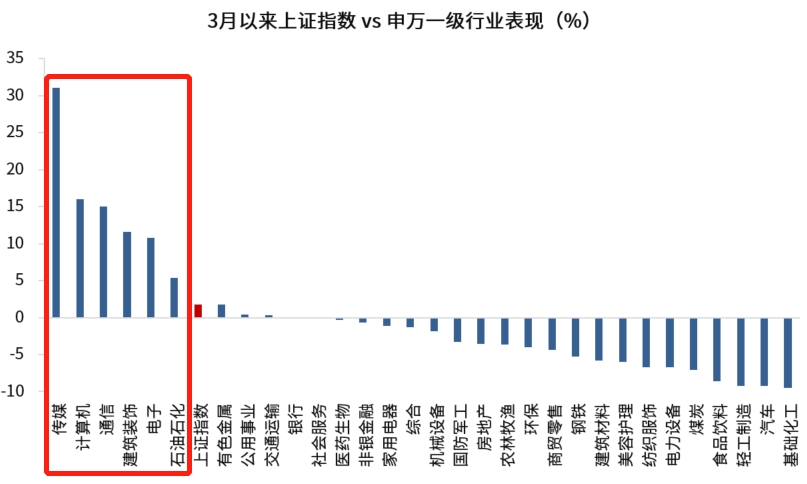

从行业表现来看

31个申万一级行业中,仅有5个行业的涨幅跑赢了上证指数,分别为TMT方向的传媒、计算机、通信、电子,以及“中特估”方向的建筑装饰和石油石化。

表现最好的传媒行业指数(+31.0%)与表现最差的基础化工指数(-9.5%),在短短一个多月间,相对收益就相差了40.5个百分点,尽显行业间的分化与参差。

(来源:Wind,申万一级行业指数,统计区间:2023/3/1-2023/4/14)

于是,在大盘指数温和上涨的背后,赚钱的难度反而有所增大。

选对了方向就是结构性牛市,赚得盆满钵满;选错了方向就是云泥之别,投资的难度犹如逆水行舟。而且大部分行业距离前期高点仍有一定距离,选中的难度也不容小觑。

02

本轮行情中领涨的基金有什么特点?

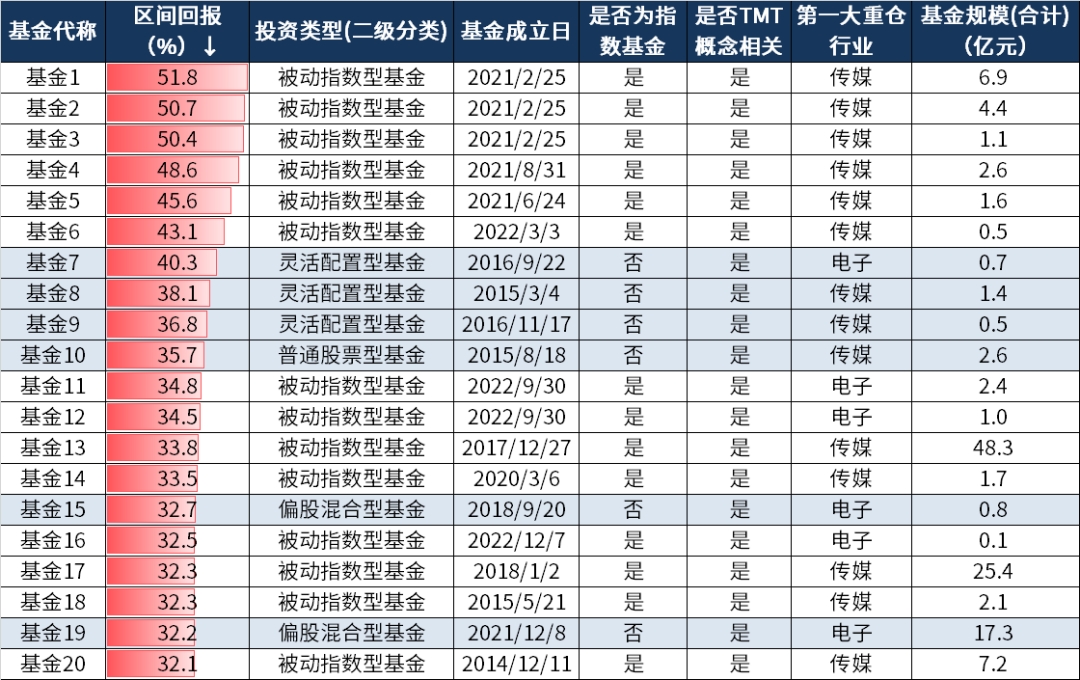

挖掘基统计了全市场权益类基金(股票型+混合型)从3月初以来的表现,并列出了其中的前20名,如下图所示:

(来源:Wind,统计区间2023-3-1至2023-4-14,重仓行业数据、基金规模源自2022年报,只含主代码,剔除2023年新发基金)

我们不难发现,此轮上涨幅度靠前的基金基本都拥有以下共同的特质。

重仓方向赶上了风口

例如这一波行情中,在人工智能投资浪潮催化下的TMT成为绝对的主线。复盘年初以来各大行业的表现,无论是3月以来还是年初至今,TMT板块都在涨幅排名中绝对领先,而排名前20的基金无一例外都与TMT概念相关,重仓行业主要聚焦于传媒和电子。

指数基金成为赢家

排名前20的基金中,有14只都是被动指数型基金,指数基金在这样的结构性行情下优势凸显。核心原因在于,指数型基金(含ETF和ETF联接)的定位非常明确,就是跟踪对应的指数,在建仓期之后都是高仓位运行。因此当所跟踪的板块恰好处于风口、存在趋势性机会的时候,它就会涨幅喜人,甚至超过很多主动管理的基金,能够最大化捕捉收益。

基金规模不大,“船小好调头”

除了指数型基金,前20中还包括5只主动管理基金,它们的共同特点是,基金规模全部在20亿元以下,甚至包括部分“迷你”基金。这一轮上涨行情中板块轮动频繁,同时也发生了较为明显的风格切换,如果基金规模不大,则更容易适当调仓换股,把握市场的结构化机会。

03

为什么你的持仓没有挣钱?

暴涨的人都是相似的,没有挣钱的人则各有各的原因。

持仓不在风口,上涨乏力

3月以来,市场资金主要聚焦人工智能,TMT的成交占比一度达到极致,而医药、新能源、食品饮料等前期热门板块似乎都面临着“被抽水”的困境。

客观来说,市场风格轮动的确长期存在,背后的成因既有长期的宏观经济周期,又有中长期的产业周期,也有相对短期的库存周期,并且还有突发事件带来的情绪影响。

风水轮流转,只要投资逻辑还在,就会有各自亮眼的时候。

以动漫游戏指数(930901)为例,不能只看到它今年以来上涨超70%的强势,就忘了它去年下跌33%表现垫底。有时候蛰伏也并非全然坏事,市场的风口总是突如其来,行情的点燃时常只需要一个契机,而超跌时常就是反弹的最大动力。比如本轮“AI+游戏”的刺激下,动漫游戏就走出了气势如虹的大涨,去年定投游戏ETF的小伙伴有多苦,今年就有多甜。(来源:Wind,指数历史走势不预示未来表现,不代表基金产品收益)

如果你持有的基金质地没有问题、前景没有发生变化,只是因为入场时点、市场风格等问题短时间内表现较差就草草离场,很可能最后是割肉亏损,增加沉没成本。

喜欢频繁操作,追涨杀跌

当市场频繁波动时,有些投资者存在投机思想,希望博取短线收益,因此频繁进出、过度交易。但想要在不同行业之间快速转换,对择时、择股、情绪理解的要求都很高,没那么容易。

更有可能是,你在频繁切换中踏空了大涨;或者在市场悲观时割肉清仓,硬生生变浮亏为亏损。

海通证券曾经做过一个模拟测算,假设将全市场的主动股混基金视为一只基金,按照每20个交易日、60个交易日、120个交易日以及完全不换手进行测算,最后发现:

①投资者申赎越频繁、交易越频繁,收益越差。

②针对业绩相同的产品,高换手对于真实收益有明显拖累。

资料来源:Wind,海通证券,每次申赎考虑1.5%的申购赎回成本,且考虑资金T+3才可用,当中3日无收益。

也就是说,长期投资是获取基金收益的重要因素,随着持有周期拉长,投资者的整体收益有望抬升。

04

我们从中能学到什么?

第一,板块轮动快速,切忌左右横跳。

即便手上的持仓在本轮行情中没有赶上风口,并没有收获大涨,也并不代表基金或是板块的质地不佳。

首先,有的基金经理的投资风格更偏均衡持仓,不会过度集中投资某个行业,那也有可能会削弱上涨力度,但这并非坏事,而是一种投资策略。

其次,在当前板块轮动迅速的大A,只要行业投资逻辑没有发生变化,都有迎来补涨的机会。例如今天的新能源便迎来回暖,而前期大涨的TMT方向却出现了调整。

始于19年的这轮高景气赛道行情的背后,其实是“碳达峰、碳中和”目标下新能源的崛起,以及国家安全、自主可控意识的增强,只要产业趋势没有发生逆转,渗透率没有到一个成熟的空间,那么中期的行情也不会轻易结束。

目前这一轮AI行情还是偏向于主题性质,近期TMT拥挤度已经比较高,可能接下来就会进入大波动的区间,不宜盲目追涨。伴随着一季报的披露,AI投资就会进入一个去伪存真的过程,需要进一步甄别产业趋势真正受益的方向,例如芯片板块当中的优质标的,就有可能继续踏浪而行。

第二,市场“二八”分化的趋势值得重视。

全面注册制之下,二级市场赚钱难度或将进一步加大。

一方面,个股估值、交易结构将进一步分化,资金将持续向龙头公司及优质标的倾斜,而成交额较低的小市值公司将被加速出清;另一方面,未来个股走势或将两极分化,市场可能更多呈现结构性行情,全面牛市更不易走出,更考验投资选股能力,“半牛半熊”、“赚了指数不赚钱”可能成为常态。

对于普通投资者而言,不妨考虑委托公募基金等机构进行投资,包括投资指数基金,更有效地把握市场整体的趋势性行情。

正如股神巴菲特所说:

“对于绝大多数没有时间研究上市公司基本面的中小投资者来说,成本低廉的指数基金是他们投资股市的最佳选择,甚至能够战胜大部分专业投资者。”

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com