来源:华夏基金

昨天,不少人一直在盯盘,看着沪指重回“2”字头的那一刻,纷繁的情绪如潮水般涌来。这是老基民们人生中第N次参与3000点保卫战,账户都是绿的,红了的只有眼眶……

这种“跌麻”行情为何再度出现?

从宏观因素来看,地产链相关行业基本面尚未企稳,短期边际改善后又再度回落,引发部分担忧。此外,随着市场回调,部分绝对收益产品达到警戒线及止损线,控制回撤而引发止损压力,或是部分抛压来源。

大势上,A股自2021年初至今下跌将近三年,而港股跌四年了,情绪共振之下,往往短期的悲观迅速而猛烈,引发阴跌及连带止损盘。

我们之前一直说,A股正处于磨底阶段,反弹也难以一蹴而就。而历史上A股在每一轮走出低谷前的,都伴随着市场的来回反复、方向莫辨。但越是在市场低迷、信心缺乏的时候,越应该让自己冷静下来,回归投资最本质的道理。

不要浪费错误定价的机会

当发生危机时,我们需要赚钱。赚钱有两个前提条件,第一得有钱,第二得有种,敢花这笔钱。——橡树资本创始人霍华德·马克思

长期投资收益率的就等于估值的变动乘以基本面的变动,而估值的影响力在很多时候并不亚于基本面。

如果股价出现低估,那一定是因为存在负面因素,又或者大家都对其抱有悲观的预期。但是,一旦这些负面影响得以消除,估值将会迅速回升,那么股价必然不会再是当前的价格。

对于价值投资者而言,他们一直在寻找股价被错误定价带来的投资机会,赚取价格回归内在价值的收益。但事实上,资本市场的定价是较为有效的,能够把握住的市场犯错的机会并不多,大概率都出现在极度悲观的时刻。

目前来看,上证50的市盈率-TTM已经低于2018年底,上证指数和沪深300的市净率分别来到上市以来的0.43%、0.63%分位点。(来源:Wind,2023-12-4)

说起“便宜”与“错误定价”,我们再看股债性价比。衡量股债性价比的指标是风险溢价,通常指股票市场指数市盈率的倒数与十年期国债收益率的差值。指标越大,意味着此时投资权益资产的性价比越高。

截至2023年12月4日,Wind全A风险溢价为3.23%(1/市盈率(%)-中国10年国债收益率(中证)),权益市场位于相对底部位置。(数据来源:Wind,截至2023-12-4)

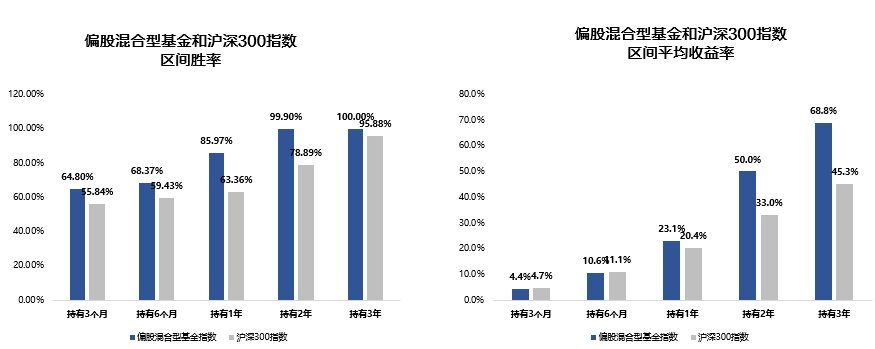

回测2009年以来在风险溢价3%以上,买入偏股混合型基金指数和沪深300指数:

不论持有3个月、6个月还是1年均具备非常有吸引力的胜率(正收益占比)和平均收益率(平均涨幅),如果把持有期拉长至2年或者3年,投资效果更加显著优异。

数据来源:华夏基金,Wind,公开数据,测算日为2023年9月28日。偏股混合型基金指数(885001.WI)。平均胜率计算公式:日收益率大于0的天数占区间天数的比例。平均收益率计算公式:以点位区间内各个交易日为基准3个月、6个月、一年、两年、三年后相关指数的点位/计算日相关指数点位-1。以上数据仅用于历史数据分析,不作为投资建议。

在这样的位置,即便短期或有波折,但A股长期的投资价值已经逐步清晰。

保持钝感力,“以静制动”

投资的本质是追求风险和成本调整之后的长期、可持续的投资回报,克服恐惧和贪婪,相信简单的常识。——“指数基金之父”约翰·博格

资本市场变幻莫测,有时风和日丽,有时却泥沙俱下。正如乔治·索罗斯的理论,资本市场天生存在不稳定性,而这是人性本身存在的认知缺陷导致的。

对于投资者而言,既然我们无法改变市场运行的内心机制,不妨转而利用市场的不稳定性,保持钝感力,以静制动找到投资机会,因为极端的市场行情时常也会演绎成良好的投资时机。

但是大量研究表明,投资人的行为很大程度会受市场行情影响,而非理性分析。市场大涨带动的乐观情绪一度是投资者入市的主要考量,买在“人声鼎沸时”更是引发亏损的重要原因。

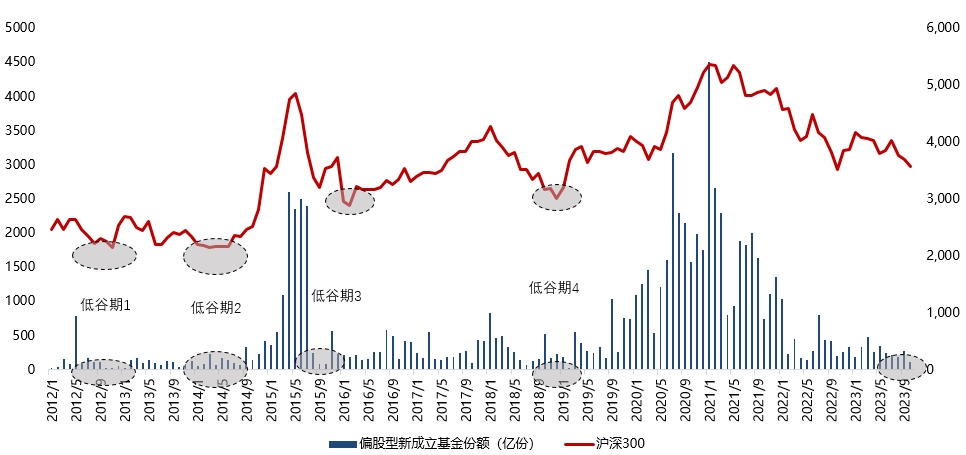

如图所示,基金发行的高峰通常对应着沪深300指数的阶段性高点,辉煌就要阶段性谢幕,而当基金发行陷入“清冷时刻”,无人问津之际,中长期看反而是一个较好的买点。

(数据来源:Wind,统计日为2023-11-1。注:偏股型新成立基金份额利用wind指标“中国:新成立基金份额:偏股型”按月加总获得,包含偏股型新发基金。)

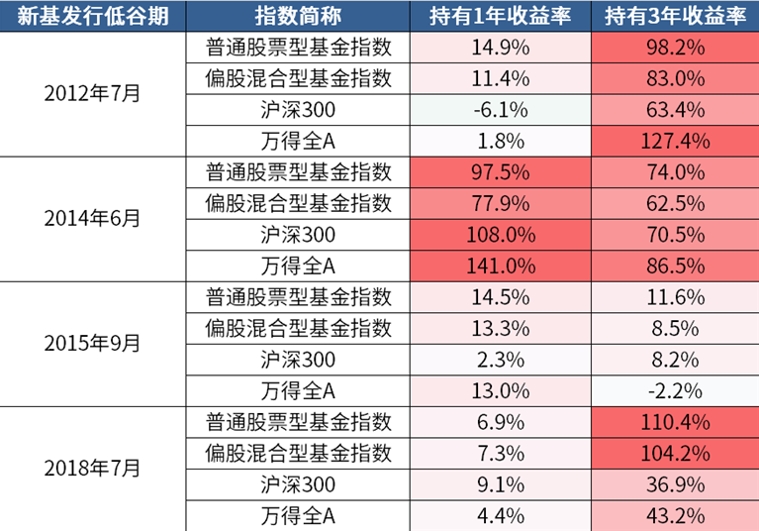

今年以来,公募基金新发持续处于底部修复区间。我们做了一个统计,这一波的冰点大致与2012年7月、2014年6月、2015年9月、2018年7月这几个新基发行大底旗鼓相当。

那么在上述几个“清冷时刻”买基金会怎么样呢?回测结果显示,如果在上述低谷期买入宽基指数、万得权益基金指数,持有一年、三年大概率可以斩获不错的业绩回报。

(注:数据来自Wind,万得基金指数,分别统计2012.7.30、2014.6.30、2015.9.30、2018.7.31买入不同指数持有1年和3年涨幅。指数历史业绩不预示未来表现,不代表投资建议。)

不过,克服人性谈何容易,想要保持“钝感力”也是一件知易行难的事情,还需要在实操当中不断修炼心态。

如果感觉自己的心态还不足以每天面对波动而无动于衷,不如减少对于市场的关注,保持纪律、按时定投,这是面对市场震荡最简单可行的方式。

当市场下行,基金单位净值较低,这时候同样的金额可以买到更多的基金份额,起到平均成本、平滑风险的作用,在未来反弹来临的时候,也有望取得更佳的收益率。

相信经济与市场的内心韧性,相信周期

当人们在为“黄金十年”找论据时,市场离见顶就不远了;当人们在为长期的悲观寻找理由时,市场已经在底部区域了。——《投资中最简单的事》邱国鹭

特殊的两年多,在时代浪潮的裹挟下,我们一起经历了很多,在快与变之中,在生与朽之间,宏观叙事的波动在每个人身上留下痕迹,在漫长的大底和百年未有之大变局下,滋生了一些悲观的声音。

事实上,在过去每一次市场底部,市场都会产生出这样那样的、在当时感觉完全无从下手的中长期悲观问题,极端的市场环境总会滋生极端的宏观叙事。

但平心而论,当前的极度悲观与21年初认为“核心资产永远涨”的思路其实别无二致,都是基于当下情绪的线性外推。似乎每隔几年,“这次不一样”就换个新面孔出现。

2008年,海外次贷危机爆发引发全球金融危机,国内经济下行压力加大,沪指从2008年1月的5522点连续下跌,最大回撤达到70%。彼时的市场信心尽失,一片哀鸿遍野。

结果呢?伴随着“四万亿计划”的正式出台,2009年一季度国内经济企稳回升,经济大幅回暖,上证指数也从1664的低点上涨至2009年8月的3478点。

2013年,伴随着欧洲债务危机爆发,国内市场有效需求不足,经济增速下台阶,再度面临考验。很多人表示之前“放水”的模式难以沿用,这场“危机”必定在所难免。

结果呢?在“一带一路”倡议提出之后,伴随着政治局会议对2013 年经济工作的定调,“杠杆牛”与“改革牛”同时启动,沪指在此后2年开启了上涨至5178点的大牛市。

2018年,我国GDP增速持续下滑,内有金融去杠杆压力,外有贸易摩擦压制市场情绪,极度的悲观让A股出现了几乎单边下行的走势。彼时的市场担忧地缘关系加剧,担忧去杠杆将使得经济缺乏新的增长点,担忧缺乏足够杠杆稳增长也将难见效果。

结果呢?2019年1月PMI指数见底回升,沪指最后一跌之后便开启了新一轮长牛,在随后的2年上涨至3731点。(来源:Wind)

但无论是2008年、2013年还是2018年,所谓的“这次不一样”往往是表象,最终本质都一样。

很多所谓的中长期悲观预期和逻辑,实际上是在短期盈利下行中受到“线性外推”的扭曲而被严重放大,一旦短期盈利上行市场回暖,这些中长期悲观逻辑大概率就无人提起了。

无论是经济还是投资,周期将永远胜在最后。周期的起伏、途中的艰辛如何摧残一个人的意志,就将如何嘉奖并升华那些坚持到最后的赢家。

过去十多年间,我们见证了中国经济的发展、产业结构的变迁,见证了沪深300指数金融地产行业占比的持续下降,也见证了大量科技,医药,消费和制造类别的公司从小到大、从弱到强,而中国资本市场的总市值也从30万亿不到扩充到了百万亿级别。

拉长时间看,任何一次周期性的“均值回归”都是我们拥抱结构性“趋势加强”的机会。即便个股和基金都难以跳出市场本身的波动,但是优秀的资产总是能够在下行过程中积蓄力量,并且在下一次上行过程中率先起跳并且跳得更高。

文章最后,小编想再次引用国家领导人在2018年进博会上的发言作为结尾:“中国经济是一片大海,而不是一个小池塘。大海有风平浪静之时,也有风狂雨骤之时。没有风狂雨骤,那就不是大海了。狂风骤雨可以掀翻小池塘,但不能掀翻大海。经历了无数次狂风骤雨,大海依旧在那儿!经历了5000多年的艰难困苦,中国依旧在这儿!面向未来,中国将永远在这儿!”

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com