五大A股上市险企陆续公布前六个月的保费收入情况,其中,从6月单月看,中国人保、新华保险增速同比领跑,而从1-6月看,5家上市险企的寿险业务原保险保费累计收入同比增速中,中国平安、人保寿险则出现负增长。时值年中业绩冲刺期,上市险企表现持续分化。在二级市场上,Wind录得的数据显示,截至20日收盘,年内保险指数下跌29.83%。

寿险:6月上市险企保费增速步调不一

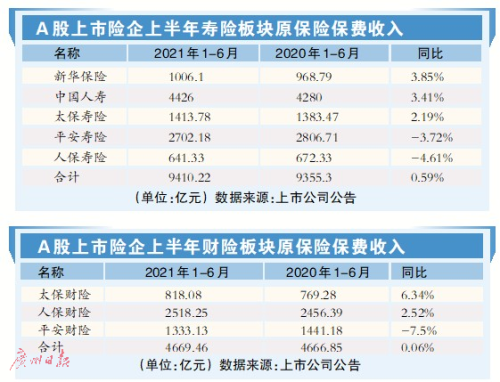

A股上市险企前六个月原保费收入情况中,新华保险、中国人寿、太保寿险、平安寿险、人保寿险原保费收入增速同比分别为3.85%、3.41%、2.19%、-3.72%、-4.61%,五家上市险企寿险合计实现原保费收入为9410.22亿元,较去年同期微增0.59%。

时值保险行业年中冲刺期,A股上市险企6月份单月保费增速步调不一,其中人保和新华出现领跑,中国人保、新华保险、中国平安、中国人寿、中国太保单月保费分别同比增长13.5%、0.4%、-2.8%、-3.4%、-7.5%,这与2020年同期的高基数有关,5月表现较好的国寿、太保6月单月保费同比增速双双放缓。

财险:车险降幅收窄,互联网财险表现亮眼

上市险企的财险业务,车险方面增速同比出现分化,非车险业务则全面改善,6月份4家上市险企财险保费收入同比增长5.4%,较5月的-6.1%明显改善11.5个百分点,6月份单月太平财险、人保财险、太保财险、平安财险的财险保费收入同比分别增长14.4%、9.3%、2.3%、-1.1%,而在A股上市的太保财险、人保财险、平安财险该指标分别同比增长6.34%、2.52%、-7.5%。

从数据具体看,意外险及健康险、责任险等非车险的改善带动明显。人保财险1-6月非车险和意健险业务出现20.8%的高速增长,而平安意健险业务1-6月累计保费同比增长30.4%,单月保费同比增长46.8%。

此外,车险方面保费收入同比出现分化,不过降幅收窄。其中人保财险6月同比增长-2.8%,较5月改善7.5个百分点;平安财险6月同比增长-9.6%,较5月下降4.4个百分点。值得注意的是,1-6月人保财险、平安产险车险保费收入分别为1208亿元、890亿元,较前5个月降幅收窄1.1和0.6个百分点。此次,太保还首次披露产险详细数据,1-6月车险业务原保费收入446亿元,同比增长7.4%。对此,东吴证券发布研报认为,从数据上看,车险综改对上市险企车险业务造成的影响正逐步出清。

行业观察:行业估值低位反映短期业绩承压

从已经公布的数据看,普惠性保险产品快速普及对中端医疗险、重疾险需求产生一定替代作用,叠加代理人增员乏力、保险销售渠道转型等因素,保险行业短期增长仍面临压力。与之相对应的是,WIND录得的数据显示,在二级市场上5家A股上市险企股价“跌跌不休”,截至20日收盘,中国人寿年内累计下跌17.55%,中国平安下跌31.53%,新华保险下跌23.27%,中国太保下跌24.85%,中国人保下跌11.87%。

对此,东吴证券的非银团队认为,第三季度车险综改将进入完整年度,部分中小险企或将退出市场,行业竞争格局全面得到优化,车险保费增速有望边际改善,而龙头险企将深度受益,进一步强化规模、渠道、品牌优势,打造竞争壁垒;而寿险方面,中短期行业承压,长期价值显著。“行业估值处于历史低位,充分反映了短期业绩的承压,需静待资产负债两端修复,长期配置价值优异。”

“6月寿险保费收入数据同比略有分化,主要受产品投放策略及推动力度不同带来差异。”开源证券的分析师高超认为,行业整体仍面临保障需求复苏进展慢、负债端供给结构性问题无明显改善等挑战。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com