来源:兴证全球基金

今年以来,市场行情分化,行业之间快速轮动,今天还在“喝酒吃药”,明天就已经“煤飞色舞”;昨天还在“宁组合”车上,今天“茅组合”的车也启动了,面对这样的市场,很多投资者的焦虑感有所增加,表示完全跟不上市场的热点变化这趟车。

基于此,我们希望与您一同探究追热点投资背后藏着的“秘密”。

追热点投资,结果可能如何?

比起买入单只基金并长期持有,有部分投资者向往一种热点投资法,即看看短期的风向标,以此作为买入的依据,并根据热点进行频繁更换。

我们模拟测算了从2010年1月开始,每月首个交易日买入前一个月涨幅最好的行业指数(申万一级行业指数),并持有一个月后卖出(不考虑交易费用),看看这样的投资方式效果如何。(测算方式:每月首个交易日买入前一个月涨幅最好的行业指数(申万一级行业指数),并持有一个月后卖出(不考虑交易费用),卖出所得全额用于次月继续买入,买入行为持续至2021年6月首个交易日(含),业绩数据截至2021/6/30)

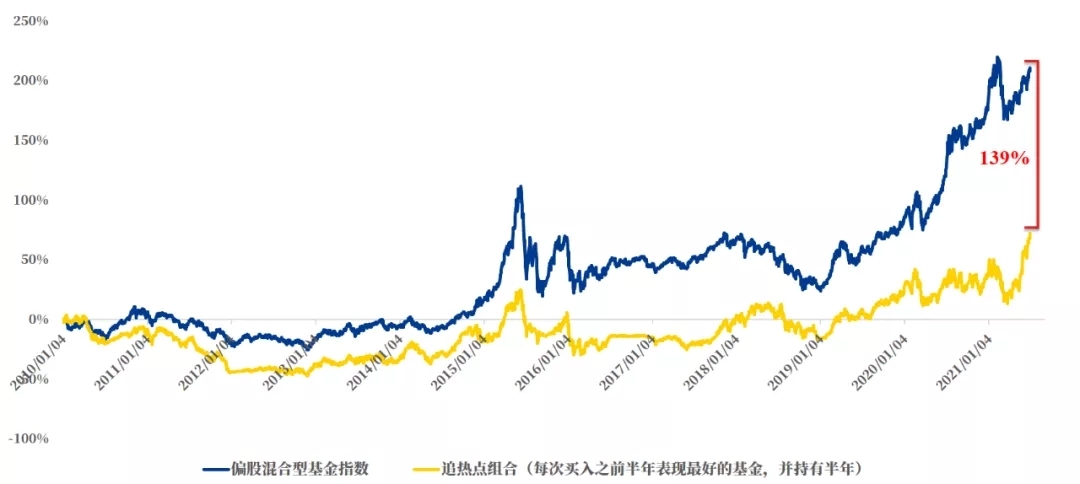

根据下图测算结果显示,截至到2021年6月末,长期来看,频繁更换标的追热点的投资方法所取得的结果并不比买入并持有偏股型基金指数更好。(测算方式:2010年第一个交易日买入,并持有至2021/6/30)

长期来看,这种买入并长期持有的看似“简单”的投资方式,却比“相对复杂”的热点投资法取得了更不错的效果。

数据来源:wind,兴业证券,截至2021.6.30。风险提示:本次模拟测算结果仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。历史业绩不代表未来表现。基金投资有风险,请谨慎选择。

追热点买基金,结果又或许怎样?

以上是以偏股基金指数及行业指数测算为例。如果我们进一步将热点投资的方法应用到基金投资上,结果可能会如何呢?

测算每次买入前半年业绩表现最好的基金(统计包括偏股混合型基金、灵活配置基金、平衡混合型基金、普通股票型基金),并持有半年的收益情况。(测算方式:自2010年1月起,每半年的首个交易日申购前半年业绩最好的基金,并持有半年后赎回,赎回所得全额用于次月继续申购,持有基金期间分红方式为红利再投资,不考虑申赎费用、管理费等交易费用,业绩数据截至2021/6/30。)

测算结果显示,在基金投资中,频繁更换标的的热点投资方法仍然不如相对“简单”的持有投资法。

数据来源:wind,兴业证券,截至2021.6.30。风险提示:本次模拟测算结果仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。历史业绩不代表未来表现。基金投资有风险,请谨慎选择。说明:为保证统计同期性,本次模拟中最后一笔申购持有期未满半年。

行业轮动到底有多快?

以上的测算结果,或许能给我们带来了一些思考。

追热点到底是策略本身不行,还是说一般人其实很难准确抓住这个热点呢?

答案或许是后者。

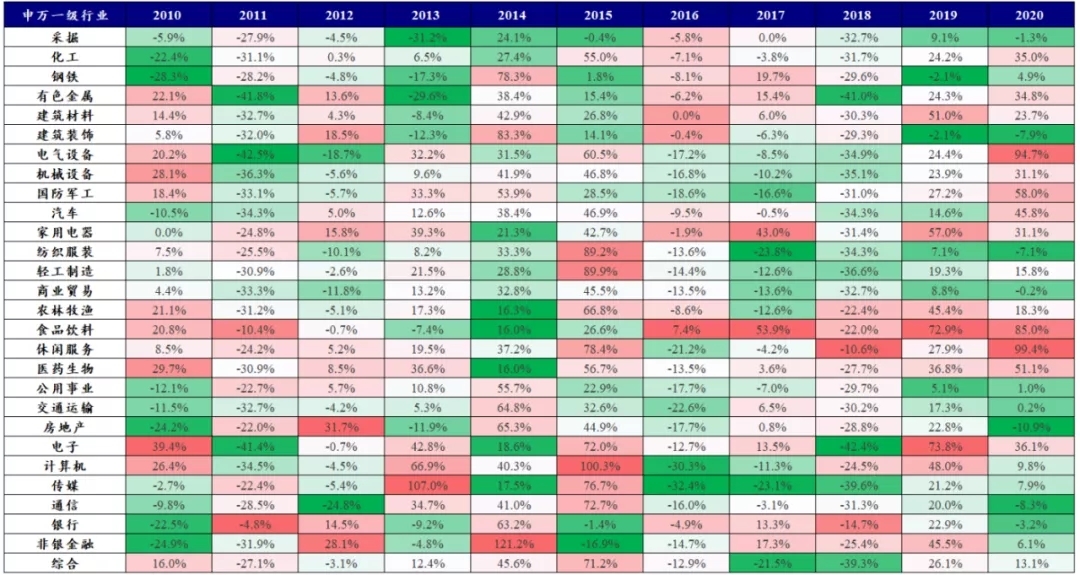

以申万行业指数年度涨跌幅数据来看,行业轮动的速度较快,且各行业的景气度存在周期性差异。

数据来源:wind,开源证券研究所,截至2020/12/31。

风险提示:行业涨跌幅不代表真实收益,不作为投资策略推荐和收益保证。历史业绩不代表未来表现。基金投资有风险,请谨慎选择。

不可否认,能抓住热点可能确实可以赚取更高的收益,但抓住热点本身就仿佛是“扔飞镖”游戏,有一定程度的随机性。

除了抓热点不易,抓住热点后如何判断其持续时间,更是一门学问,如果其本身没有长期逻辑支撑,有的热门或许很快就变成了冷门。

比起追热点,有没有其他投资姿势?

行业轮动的快速节奏,让很多投资者身心俱疲,直呼“不会爱了”,只想找一个相对轻松的投资方式。

事实上,投资方式如何,投资节奏如何,与投资决策都有着很强的关系。

回到我们之前说的“简单”投资法,这个看似有些“迟钝” 的方法,其实正是投资大师彼得林奇所倡导的,比起追求复杂的投资模式,人们往往忽视了一些最简单的投资方法,而这些方法或许更加有效。

对于普通投资者来说,可以考虑:在买入前仔细斟酌投资标的的质量,选定一只中长期业绩优异的基金并长期持有,买入后用“简单”的方式持有,以时间换空间,这样的投资方法,或许会比追热点投资更让人舒适。

最后引用巴菲特的一句话作结:赚钱最重要的是时间,你不需要非常聪明,但要有耐心。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com