来源:中欧财富投顾

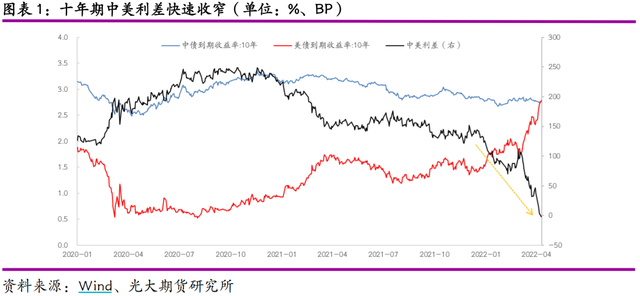

本周一,中美利差近12年来首次出现倒挂,对国内股债汇市场造成不同程度的扰动。

市场担心,眼下美联储加息周期才刚刚启幕,中美利差便已陷入倒挂,这对我国货币政策后续的操作空间以及股市债市的资金流向是否会有比较大的影响。特别是有既有股又有债的“固收+”产品,是不是会受到双重打压?

1、中美利差倒挂的原因

什么是中美利差倒挂?简单说就是美国10年期国债收益率一直涨,中债则一直跌,导致美债收益率超过中债收益率的情况。

如下图所示,蓝色线是中债利率,红色仙是美债利率。可以看到,近期美债利率上行的趋势很明显。

为什么会出现这样的变化,背后的原因是中美两国的经济复苏节奏、通胀走势、货币政策方向都开始出现一些分化。

美国方面,当前通胀水平位于较高的水平,美联储为了控制通胀已经开始开启加息周期,所以美债利率一路上行。

而中国国内的货币政策仍然聚焦在促进增长上,货币政策适度宽松,导致国内债券利率下行。

于是,这就导致了两国之间利差的持续收窄,直到美债利率反超中债,形成倒挂。

2002年以来,一共发生过三轮中美利差倒挂,最近一轮是在2010年。当时也是中国经济周期领先美国,率先开始放缓,而彼时美国经济仍在复苏,那一轮倒挂从2010年初持续到了2010年6月。

而这一次中美利差的倒挂会持续多久呢?

从通胀和经济基本面来看,美国紧缩预期还有可能会进一步推升美债利率,而中债利率仍有下行空间,因此中美利差的倒挂可能还会持续一段时间。

2、中美利差倒挂

对股市和债市分别有什么影响?

从中长期视角而言,中美利差倒挂可能将导致带来国内风险资产流出,资本外流的风险略有加大。

股市方面,市场担忧之一就是中美利差的倒挂会引发资本的外流(同样的钱,在海外的回报变得更高)。市场也出现对于国内货币政策是否跟随收紧的担忧,进而形成对市场情绪的扰动。

不过根据周一市场的表现,我们认为恐慌情绪有演绎过度的可能。

近期股市资金出现净流出,很大程度上是因为地缘政治紧张局势加剧,以及海外流动性收紧,导致国际资本普遍流出新兴市场。

另外,中美利差倒挂是时有发生的周期性现象,18年、21年、22年均发生过不同期限的中美利差倒挂,但目前国内货币政策定力较强,坚持“以我为主”,国内货币政策宽松与财政发力的中期大方向不改。

因此,股市“磨底”阶段,依然还是积极围绕估值低位和预期低位寻找布局良机,稳增长仍是未来一段时间内的交易主线。

债券市场方面,根据最新的中国债券托管情况,截至3月底,境外机构持有中国债券3.57万亿元,占比3.98%,可见外资在国债债券市场占比较低,短期外资流出对国内利率走势影响有限,国内利率走势依然取决于国内经济情况。

由于当前经济基本面压力叠加货币政策宽松可期,进一步降息降准均存在可能,利率仍有下行空间,或给债市带来机会。

所以,我们认为这一轮中美利差倒挂可能并不会造成太大影响。我们对“固收+”产品的布局,依然维持高性价比的判断。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com