来源:证券时报

基金公司宣布大手笔购买自家产品已经不是新鲜事了。不过,买入后,机构能否长期持有自家的基金?二季度,就有一些机构对相关持仓进行了抛售。

无论是新基发行时还是震荡行情下,基金公司自购旗下产品,给投资者吃上一颗“定心丸”,已然成为了一种普遍的操作。那么,基金管理人在自购之后能否长期持有,又会在什么情况下将持仓卖出?虽然相关的披露不多,但我们仍能从基金季报的信息中窥见一斑。

就今年二季度的情况而言,有部分基金管理人对自家的新发产品似乎信心不足,选择了在限售期结束后立刻减仓。而对于已经发行较长时间的产品,也有管理人在季度期间内大幅清仓。业内人士认为,基金公司“拿不住”的自购产品大部分业绩表现欠佳,公司出于及时止损的考虑,对持仓进行了抛售。除此之外,浮盈后是否要获利了结,减仓对基金规模的影响,以及机构自有资金如何有效布局等问题,也是基金公司选择抛售时重点考虑的因素。

限售期结束就抛售

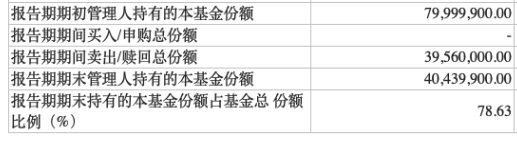

券商中国记者注意到,华南某中小型公募的一只基金在限售期一结束就遭遇了自家公司的抛售。这是一只去年12月底新成立的基金,今年二季度期间,管理人对该基金的持有份额为4043.99万份,与一季度末的7999.99万份相比几近腰斩。这意味着,管理人仅遵守了基金公司自购产品必须持有6个月的规定,限售时间一到就选择了抛售。值得注意的是,今年一季度末,基金管理人对该产品的持股比例高达87.77%,此次大幅减持后,管理人的持有比例仍高达78.63%,可见管理人自购一直是这只基金最主要的募资来源。

不过,值得注意的是,这只产品其实是上半年实现正收益的少数主动权益基金之一。该基金在今年一季度末仍是浮亏状态,到了二季度末,基金净值成功翻红,实现正收益。从业绩表现来看,这只产品发行以来的收益远超偏股混合型基金的平均水平。

尽管如此,二季度期间,这只基金的规模却下跌了46%。从基金管理人的持仓占比变化来看,除了持有人,也有其他一些投资者在季度期间大幅抛售。原因可能有二,其一是在四月底的这波回撤中,部分投资者选择止损离场。当然,更可能的原因是,由于该基金是上半年少数实现浮盈的基金,投资者有较大的动力进行获利了结。

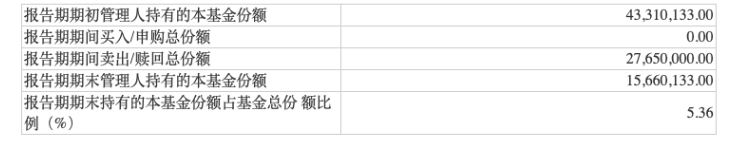

无独有偶,沪上某个人系公募的一只以“品质生活”为主题的基金也被管理人提前放弃。该基金成立于2021年8月,今年的二季报显示,基金管理人已将持有的2765万份份额卖出,目前仅剩余1566万份的持仓。值得注意的是,基金管理人曾承诺将发起份额持有3年,但如今尚不足一年,份额就已被抛售大半。

从业绩来看,该基金成立一年不到,累计亏损就超过了40%,亏损幅度远高于偏股混合型基金的平均水平,今年4月底时,该基金的亏损幅度一度超过了50%,从同类排名来看,这只基金的表现也处在市场尾部位置。由此看来,基金公司选择及时止损,在限售期结束后的几个月内就抛售持仓,也在情理之中。此次抛售以后,自购的持仓在基金中的占比从13.01%下降至5.36%,对产品的规模产生了一定影响。

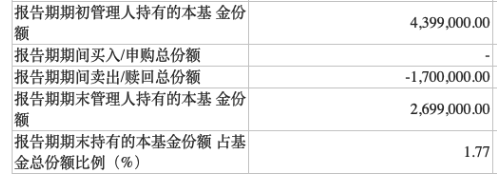

无独有偶,华南某个人系公募的一只数字经济主题基金也有类似的遭遇。该基金成立于2021年7月,一季度期间,自购仓位迎来解禁,管理人减仓了60万份;二季度期间,基金管理人又减仓了170万份。这只基金成立一年多以来累计亏损21.68%,跑输了同类产品,且排名较为靠后。

这只基金在今年4月底也一度亏损严重,最大亏损幅度接近45%。不过,该基金的调仓比较及时,一季度的重仓仍是半导体股,到了二季度,该基金调转桥头,增持了汽车产业链和新能源产业链的部分个股。因此,虽然管理人在季度期间继续减持,但基金在二季度的表现相对出色,与上期相比,规模也略有增长。

大额自购持仓“一键清零”

在一些基金刚解禁就被抛售的同时,另一些基金则是被自家公司直接“清仓”。二季度末,一些基金管理人的自购持仓规模较上一期变动较大,部分管理人对自家产品的大额持仓被清空。

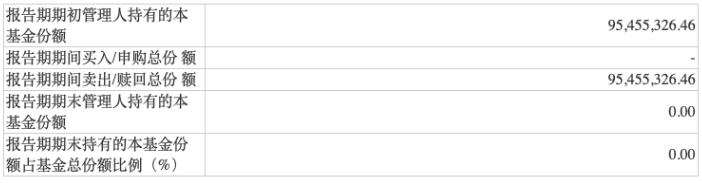

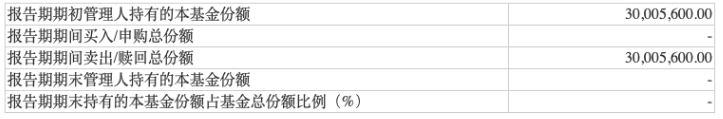

以沪上某大型公募的一只灵活配置型基金为例,一季度末,该基金的公司自购持仓占产品的规模比例约为1/4,二季度,管理人将持有的9546万份持仓悉数卖出。

二季度末,该基金的整体份额较上一季度几近减半,被自家公司“清空”,对产品的规模也产生了一定影响。从总回报来看,这只产品成立6年多,收益22.84%,还是为投资者实现了盈利。不过,与同类产品横向比较,它的表现却不算理想。

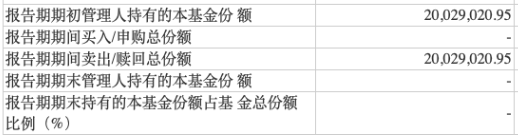

有类似情况的还包括沪上某银行系公募的一只港股通基金,一季度末,基金管理人对基金的持有份额仍超过3000万份,到了二季度末,管理人的持有份额就被全部抛售。这只基金成立近2年,累计亏损超过30%,相比偏股混合型基金约10%的同期平均收益,这只基金的表现乏善可陈。

值得注意的是,这家银行系公募同期还抛售了一只消费主题基金的自购持仓,这只消费主题基金在一季度末也被自持超过2000万份,到了二季度末,管理人也将该基金的持仓全部清空了。

不过,与前面大部分产品不同的是,这只消费主题基金的业绩表现非常优异,发行近4年,累计总回报高达214%,远超同类产品的平均水平。对于发行初期就进行了跟投的管理人来说,无论在二季度的哪个时点抛出,这只基金带给管理人的收益都十分可观。

基金公司抛售自家产品意味着什么?

观察上述被自家公司抛售的基金,大部分规模都不大,业绩也并不靠前。对此,沪上一位基金投研人员告诉券商中国记者,被基金公司大幅减持的自家产品,或是限售期一过就被减持的产品,大概率都是出于业绩的原因。在强手如林的公募圈缺乏竞争力,后市发展不被看好,是产品被“自家人”减仓的关键因素。

不过,这位投研人员也表示,市场行情对基金公司的决策也有一定影响。由于上半年行情震荡,二季度期间,权益市场一度出现“V”型反转,在估值下探的时候,市场信心较弱,部分投资者会选择及时止损,基金公司对于自家产品可能也会做出减持的决策。此外,由于很多基金产品目前仍处在浮亏状态,而进入下半年,公募圈新发产品较多,对于少部分浮盈产品,管理人可能也会选择及时获利了结,落袋为安。

与此同时,对于将自购作为一种常规操作的基金公司来说,不同产品之间的资金周转也会成为其投资决策的考虑因素。他表示,不少基金公司在大幅减持一些产品的仓位时,也会大手笔自购另一些产品。“对于基金公司来说,如何实现自有资金的合理利用是非常重要的。”券商中国记者注意到,前述的银行系公募在二季度期间就认购了3000万份的自家新产品,这或许是其对业绩优异的消费主题基金进行获利了结的重要原因。

此外,这位投研人员告诉券商中国记者,对于减仓多少份额,基金公司也需要考虑基金本身的规模和持有的仓位比例。“对于某些产品,公司并未对其自购仓位进行清仓处理,或许也是考虑到产品本身的规模不大,自购的仓位占比较高,管理人清空持仓对产品的规模影响较大。相反,如果管理人的持仓占比较低,抛售的操作就可以做得比较彻底。”

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com