来源:万和

万事万物都逃不过周期二字,历史不会简单的重演,但总会踏着相似的韵脚。

资本市场更是如此,短期来看,市场先生总是情绪无常,反反复复阴晴不定;但从长期来看,能够理解周期的投资人,将有更大几率寻获高回报率的良机。

因为市场越是纷繁复杂,越需要拨开短期的迷雾,关注长期更大的格局。

经济有周期。类似季节变换总是沿着“春、夏、秋、冬”这一顺序运行,全球经济周期也总是在“繁荣、衰退、萧条和复苏”中循环往复,短周期大约3-4年一个轮回。

股市也有周期。股市作为经济的晴雨表,在经济周期的不同阶段也会呈现出明显的牛熊周期轮回,总是潮起又潮落,尽管潮起多高、潮落多深次次不同。

图:上证指数牛熊周期

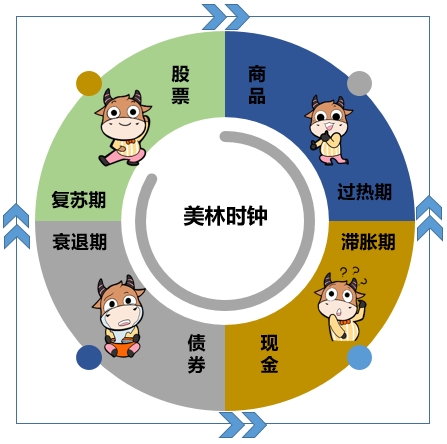

为了研究经济周期对资本市场运行的影响,并帮助投资者从周期的变换中获利,国际投行美林证券在复盘了美国过去30年的历史数据之后,于2004年首次提出了利用宏观经济周期进行资产配置的经典理论——美林时钟。

那么,美林时钟理论具体说了什么?能否用于指导资产配置与A股投资?对当下的市场有哪些启示?接着看,挖掘基带你好好捋一捋。

1、美林时钟理论说了什么?

美林时钟理论根据经济增长(GDP)和通货膨胀(CPI)的高低变化,将经济周期分成了复苏、过热、滞胀和衰退四个阶段,占优的资产会出现相应轮动。

图:美林时钟模型各阶段情况

①复苏期(经济↑+通胀↓)

这一阶段经济持续上行,企业盈利随之提升,此时大类资产中股票的回报最佳。同时,由于利率在复苏期仍维持低位,债券价格与市场利率有反向关系,债券亦值得配置,不过弱于股票。但源自经济衰退期的物价下行趋势尚未完全扭转,因此商品价格表现较差。

资产配置顺序:股票>债券>现金>商品

②过热期(经济↑+通胀↑)

随着经济的发展,加之前期的货币宽松,此阶段会出现通货膨胀,使得商品价格大涨迎来牛市。此时央行为了抑制物价会采取加息等紧缩政策,从而导致利率上升、债券价格下行。此外,尽管企业盈利仍然上行,但流动性“收水”可能会压制股市的估值,从而使得股市整体表现弱于商品。

资产配置顺序:商品>股票>现金>债券

③ 滞涨期(经济↓+通胀↑)

当经济高速发展到一定程度,难免会陷入停滞或下行,此时企业盈利出现回落,叠加加息等紧缩政策对流动性的影响,股票遭遇盈利、估值双杀,而较高的市场利率使得债券市场依旧疲软。大宗商品受益于物价继续上行表现良好,但周期逐步行至尾声。面对潜在的“危机”,现金为王。

资产配置顺序:现金>商品>债券>股票

④衰退期(经济↓+通胀↓)

这一时期,经济下行导致企业盈利能力恶化,央行往往会开启宽松政策,降息导致利率下行,股市整体表现一般,债市走牛。而商品由于物价下行表现较差。

资产配置顺序:债券>现金>股票>商品

2、美林时钟如何指导资产配置与A股投资?

尽管美林时钟通俗易懂,但是将这一源自美国数据的理论直接移植到A股,难免会出现不适用的情形。

究其原因:

一方面,我国政府对经济的逆周期调控能力远超欧美,弱化了经济的周期性;另一方面,A股的历史较短,市场还在从新兴走向成熟的发展过程中,所以宏观指标反馈到股市未必同美股一样灵敏。

同时,理论本身也并非“一招鲜,吃遍天”,在2009年QE等政策干预下,美林时钟也在美股出现过阶段性的失效。

尽管美林时钟在部分细节上可能短期失灵,但这一理论对于分析经济和股市周期的逻辑和思路在大方向上是合理的,也可以在一定程度上指导我们在A股的投资。毕竟对于市场本质的思考以及驱动因素的把握,才是投资中万变不离其宗的法则。

为了验证美林时钟在中国的应用,海通证券根据GDP(表征经济增长情况)和PPI(表征通胀情况)两大宏观指标对周期进行划分,统计2011-2022年各类资产的季度表现后发现:

美林时钟对中国市场投资有一定启示意义,即便可能阶段性背离,但仍然可以辅助我们找到阶段性占优的主线资产类别以及权益市场风格。

从回测结果来看,相较原始理论有一些调整,大致规律如下:

①复苏期:债券(信用债相对优于利率债)>大盘股(核心资产、沪深300等)>黄金>小盘股>农产品、原油等周期品

②过热期:股票(中小盘风格相对优于大盘风格)≈原油、工业品等周期品>黄金>债券

③滞涨期:周期品(原油表现最佳)>黄金>债券>股票(小盘风格相对抗跌)

④衰退期:小盘股(中证1000、国证2000等)>债券>黄金>周期品

(注:以上结果源自研报数据统计,不构成投资建议)

当然,在实操时需要留意:

历史不会简单的重复,进行具体资产配置时不妨灵活应对; 国内经济周期较少处于滞涨期,复苏期和过热期相对更多; 复苏期和过热期都应关注股票的投资机会,留意风格从大盘向中小盘的切换; 衰退期理论上利空股票,但A股小盘股可能受益于央行后期释放的流动性反而逆势走高; 商品类资产在过热期和滞涨期均有较好的表现,但黄金的表现与海外因素高度相关,需要将美联储动向和美元指数等纳入考量。

3、对当下的A股市场有哪些启示?

海通证券复盘发现,2004年以来,我国一共经历了5轮从衰退到滞涨的美林投资时钟:

如上图所示,2022年我国GDP和PPI双双下行,但从四季度开始,经济已经出现了弱复苏的趋势。展望今年,受益于疫情影响的散去以及“稳增长”政策的发力,我国经济已经逐步迈入复苏阶段。

如果将美林时钟应用于当前的市场,挖掘基有以下几点启发。

①经济复苏期,不妨更乐观一些

经济发展是一个螺旋式上升的过程,无论短期经历了怎样的波折,挺过阵痛期,就必然是新一轮的复苏与繁荣。

正如上文中的回测结果所示,在复苏期和过热期,股票资产都有望实现较好回报。从历史经验来看,我国经济复苏期的平均时长为10.4个月,而A股在复苏期大多上涨,万得全A平均涨幅30.96%。(来源:万和证券)

(来源:万和证券)

②适当关注“固收+”策略的投资机会

从资产配置的角度来看,在A股历史上的复苏期,债券和大盘股均有较好的表现。

同时,考虑到回暖过程中的波折,底仓配置债券并匀出部分仓位配置股票的“固收+”基金,可能成为现阶段更为适合的投资策略。

③留意市场风格切换,做好均衡配置

去年11月以来,本轮反弹已经经历了数次风格切换,从大盘到中小盘再重回大盘。

展望后市,A股短期有波澜,中期继续向上,在复苏期大盘风格有望继续占优,后续重要的观察节点是PPI环比转正,如果进入过热期,中小盘风格有望领先。

当然,“风水轮流转”是市场常态,从投资的角度来看:

首先,不必为了切换而切换。当一轮上升趋势确立后,随着行情的轮动,各个风格都有望惠及;

其次,做好仓位管理、均衡布局。某一风格的拐点很难预判,最好的方法就是一直在场确保自己有仓位,同时不押注单一方向,做好均衡配置,尽力提高胜率。

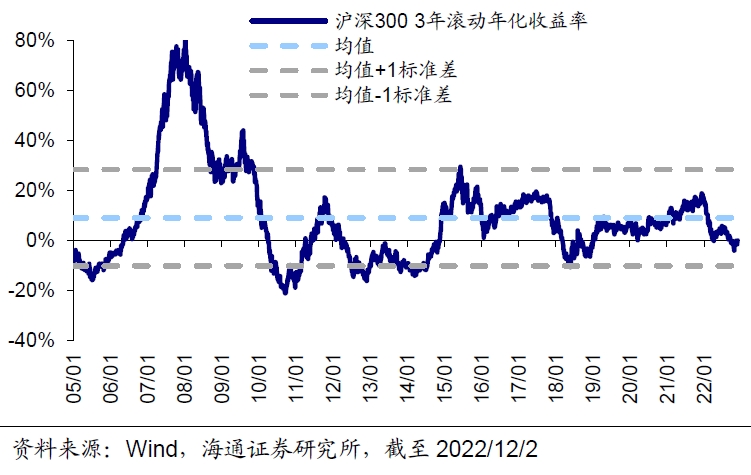

霍华德·马克斯认为,当事物呈现周期性波动规律时,停在均值的时间短暂,在大多数时间不是高于均值,就是低于均值,在走向极端后,又开始反转向均值的方向回归,周而复始,这便是“均值回归”。

当市场一致恐慌的时候,就好像情绪的弹簧被压缩到了极致,随时准备向均值暴力反弹;

而一致贪婪的时候,弹簧已很难有继续伸展的空间,恢复原长的压力下,顶部就产生了。

过去十多年间,沪深300指数3年滚动年化收益率均值为9%,到了22年10月成为负数,到22年底也仅有0%。(数据来源:Wind,海通证券)

以沪深300为例,均值回归是市场不变的法则,压紧的弹簧向上回弹也将成为必然。

作为普通人,比起预测,我们更应该尊重趋势。在晴天备好雨伞,在寒夜静待黎明,沿着大概率正确的方向去应对。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com