A股常有“四月决断”一说,指的是“4月前后的市场表现和风格特征往往决定了全年的市场整体走向”。简单理解就是:4月左右涨势突出的行业,很可能就是当年的主线。

单看近3年的市场变现,似乎也能一定程度印证该“规律”。

2020年:“创业板”经历3月下跌后,从4月开始走强,而“创业板”的牛市行情则贯穿全年。

2021年:“宁指数”同样在经历3月下跌后,从4月开始上涨,行情贯穿全年。

2022年:“周期板块”中的煤炭、石油、钢铁等行业,均在俄乌冲突爆发后,于4月前后迎来大涨。

为什么会出现“四月决断”现象?当前决断出什么了?

为什么会出现“四月决断”现象?

A股一直有“四月决断”的说法——即4月前后的市场表现和风格特征有可能决定全年的市场走向。

复盘A股历史走势,基本面或政策面走弱时,比如2008年、2011年、2018年,4月后市场转向下跌。

上证综指走势

来源:Wind,此为历史数据,不对未来市场做预测。市场有风险,投资须谨慎。

而在基本面转好的2009年、2020年,4月后,市场表现为上涨。

上证综指走势

来源:Wind,此为历史数据,不对未来市场做预测。市场有风险,投资须谨慎。

之所以会产生这样的预期,一般有几个原因:首先,全国两会结束,宏观政策形势更加明朗;其次,4月之后,3月的宏观数据逐步公布,企业的年报及一季报也开始披露,基本面逐步明朗。所以投资者可以开始基于政策和基本面,对行情做出比较明确的判断,A股往往在4月开始选择方向,因此就有了“四月决断”一说。

当前决断出什么了?

诸多数据指向宏观经济处于复苏趋势中

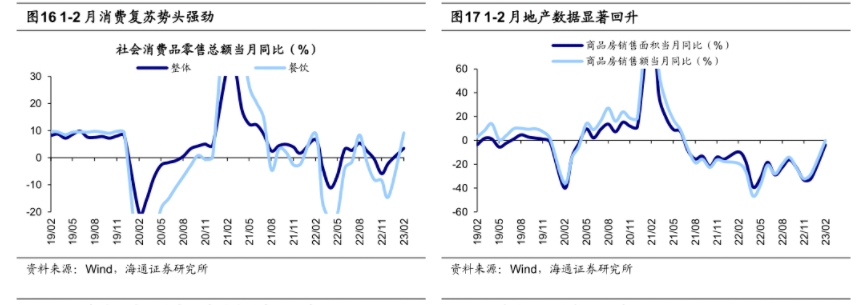

从一季度的宏观经济数据来看,随着疫情对经济的影响逐步消退,宏观经济运行已呈现回升态势,消费和地产数据明显修复,基建投资保持较高增速。

具体可以从这四个方面来看:

第一、总量增长超预期。根据已经发布的经济数据外推,国盛证券预计1-2月GDP对应两年平均增速在4.4%以上,近1个月的WIND市场预期显示1季度GDP增速达到4.1%,如果这样的复苏速度能够持续,意味着达成全年5%的目标难度大幅降低;

第二、消费复苏较为显著:1-2月社会消费品零售总额同比上涨3.5%,考虑到去年的高基数,消费复苏是较为显著的;在海南博鳌亚洲论坛上,国家税务总局局长王军提到,1季度全国企业销售收入同比增长4.7%,比去年4季度上升6.2%,其中3月同比增长12.8%;1季度住宿餐饮、文体娱乐、居民服务等接触类服务业销售收入同比增长22.8%、13.7%、9.4%,已经超过疫情前2019年的水平;

第三、地产得到改善:1-2月商品房销售面积和销售额同比增速为-3.6%,较去年12月的-31.5%大幅改善,为21年6月以来的最高值;不过3月高频数据来看,目前地产销售同比增速收窄,基建资金面仍强,但开工施工端偏弱。

图片发布日期:2023.4.1

第四、基建较去年有所抬升:1-2月广义基建同比增速为12.2%,较去年12月进一步抬升。

大主题的机会可重点关注大科技赛道

我们可以从这么几个维度来看,市场正在作出“决断”:

第一:公募基金的业绩偏离度:

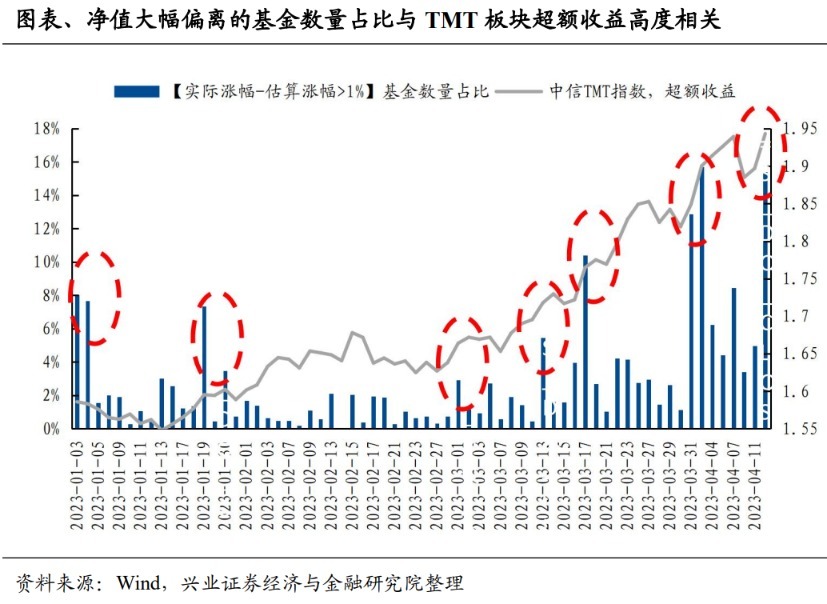

我们知道,公募基金的年报、季报披露是定期的,只公布披露当时基金的持仓情况,但是如果后来该基金发现市场上有更好的投资机会,进行了调仓,此时基金的业绩就会跟用年报披露的持仓来估算的有所偏离了。

兴业证券就利用基金实际的涨幅和超过估算的涨幅偏离情况,统计了市场上公募基金业绩偏离度,发现近期随着大科技赛道的超额收益显著,公募基金的业绩偏离度也有所提升,且净值大幅偏离的基金数量占比与科技板块超额收益高度相关。

图片发布日期:2023.4.7

第二,科技板块业绩有望逐渐验证

接下来,随着上市公司财报陆续披露,很多此前存在各种猜想的板块有望迎来验证,市场的分歧就会慢慢弥合了。

比如近期光模板、半导体制造、半导体设备等细分方向涨幅居前,核心正在于其业绩预期出现了明显的边际变化,业绩上修的个股占比明显提升,在大科技赛道的大β中呈现出自身的结构性α。

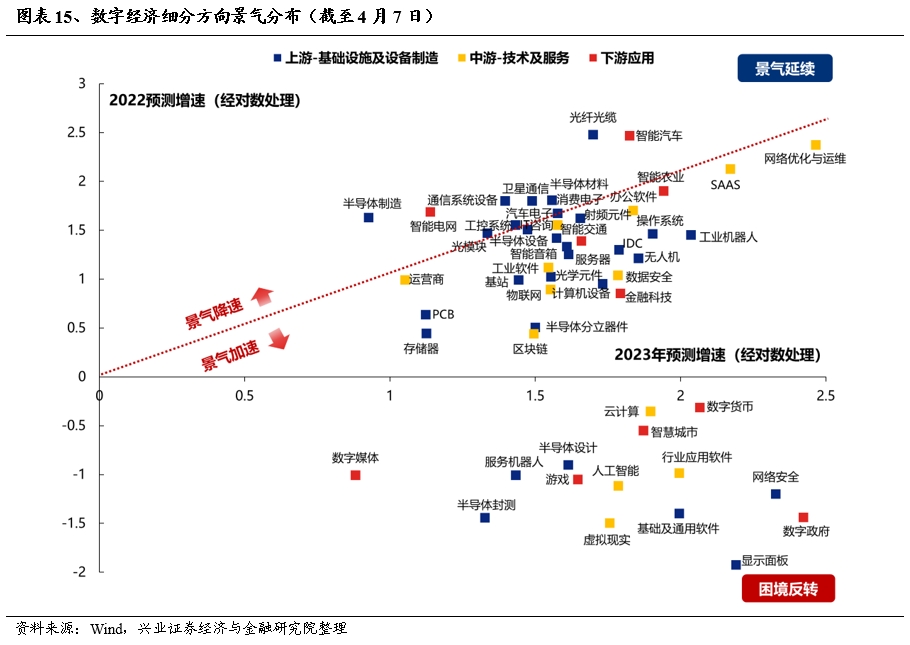

兴业证券结合近一个月数字经济各细分方向中2023年预期净利润上修个股数量占比来看,半导体(制造、设备、材料、封测)、通信(光模块、运营商、通信系统设备)、消费电子、面板、PCB等占比相对居前,由此推测4月披露财报业绩或将相对占优。

图片发布日期:2023.4.7

后市关注重点

目前来看是这样,当然市场也是在不停变化的,接下来还需要重点关注这么几件事:

第一:重点关注经济复苏的“斜率”,以及需求的回暖是否可以持续;

第二、需要重点关注主线的基本面逻辑有没有变化,业绩预期能不能兑现;

第三、4月政治局会议也是重要政策变盘点,一般来说,会根据一季度经济数据决策政策方向与力度,这也将成为二季度行情的重要政策因子。

科技板块前期市场可能还是比较偏向于主题炒作,接下来就要慢慢进入“去伪存真”的阶段了,未来那些基本面有望提振、景气度比较高的细分领域,相对来说可能还是会比较有优势。

(文章整合自长盛基金、诺安基金)

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com