来源:银华基金

你是否也有过这样的困扰?常常觉得权益基金的投资风险太高、波动太大,一旦遇到市场波动,可能会产生不小的回撤,令人难以承受;但如果只投资债券基金,产生的收益又很难满足自己的要求,令人无比纠结。

不论是初涉投资的小白,还是经验丰富的基民,都难免会产生过这样的心理。投资就是一场人性的博弈,如何让自己的投资之路不断进阶,完成心态上的蜕变呢?

债基收益低,我该放弃吗

如果把股基和债基比作交通工具,股基就像汽车,虽然速度快,但偶尔可能会有堵车的风险;而债基就好比自行车,虽然速度慢,但胜在平稳。很多投资者看不上债基的收益,觉得做得再好大概率也不过只是勉强跑赢通胀而已,想要单纯依靠债基来实现财富的大幅增长显然是不现实的。

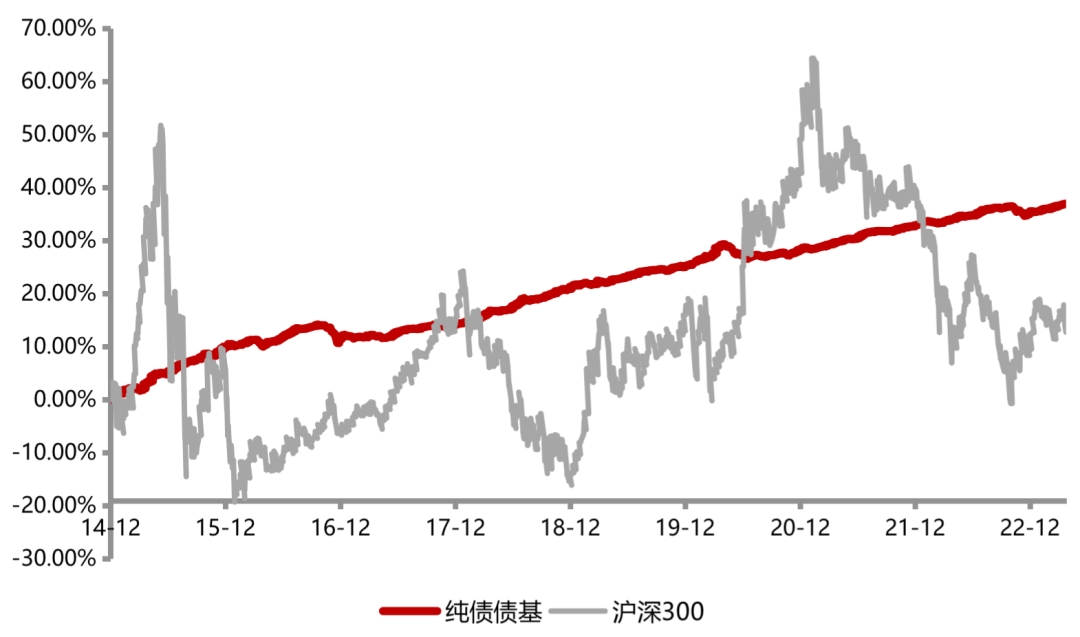

那么,债基就真的没有投资价值了吗?如果我们把持有时间拉长不难发现,投资债基其实是个积少成多的过程,而且过程较为舒适。以中证纯债债券型基金指数为例,自指数基日以来收益率36.93%,年化收益率3.96%(同期沪深300收益率仅12.70%,年化收益率1.76%)。

数据来源:Wind,2014.12.31-2023.4.24。指数过往业绩不预示未来表现。区间收益率(年化)=[(1+区间收益率)^(250/交易日天数)-1]*100%。

当然债券基金中也有细分的不同品种,一般来说,债券的期限越长,收益率也较高,但是同时波动性也会更大。相反,短债具有流动性强、风险低的优点,但是收益率也较低。此外,个人投资债券的门槛较高,择券难度较高,对投资者的宏观分析、财务报表分析能力要求都较高。因此,初入门的投资者也可以考虑投资纯债基金,由基金经理来决定具体的期限、个券等的配置,同时还有望享受到债券基金相对于货币基金长期更高的收益。

总而言之,我们对债券基金收益的不满足源于我们自身对收益的追求不同,需要综合去对比。风险和收益总是相伴相生,既要兼顾持有体验,又要追求高收益,必然是不可能靠着它短时间就发财的。

股基波动大,不妨这样做

相比起债券基金,权益基金尤其是股基中的行业基金,波动更大,但有不少小白投资者,初入门时就跟风买了当下热度较高的行业基金,比如半导体、军工、医疗等。一旦遇到市场调整,往往产生较大回撤,令人难以接受。

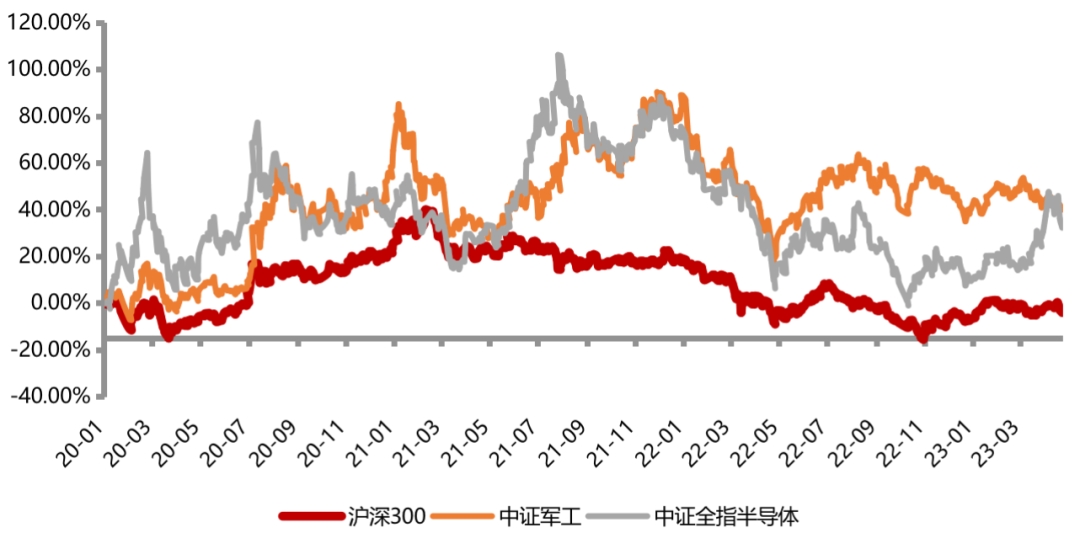

以军工和半导体行业指数为例,将2020年以来的同期沪深300的走势进行对比,可以明显看到,行业指数的波动要远远大于同期沪深300指数,以为坐上了一路向前的小火车,殊不知坐的是惊险刺激的“过山车”,如果不幸买在了阶段性的高点,往往需要很长的时间才能修复回本,投资者的持有体验自然好不到哪里去。

数据来源:Wind,2020.1.2-2023.4.24。指数过往业绩不预示未来表现。

当然,也有投资者可能会说,波动大的产品不是可以做波段吗?但这仅限于对行业有深入了解,且投资经验较丰富的投资者去做,对于新手小白来说,盲目自信择时做波段,即使曾经小赚了一笔,未来也不一定能持续,反而会因为频繁的择时操作让收益“开倒车”。

但除了行业基金,很多优秀的权益其实也是值得投资的,虽然波动大,但我们可以通过降低仓位,结合债基进行组合配置的方式,来让整体持仓的过程舒服一些。

所以,我们要做的,不是因为高波动而放弃,而是要学会理性投资。在此小编整理了四条小建议,希望能够对大家有所帮助:

选择合适标的?

筛选,是在我们投资基金前必须首先考虑的事。想要取得理想回报的前提是选择的标的是否足够优秀,而不是人云亦云盲目跟风。一只优质的基金势必经过了重重筛选,如果你觉得选择很难,不妨考虑从均衡配置的FOF、股债比例大概2:8的固收+、或者股票和债券各占50%左右仓位的平衡型权益基金开始投资起来,这类型的基金波动要比股票型基金要低一些,毕竟债券的占比比较高,但同时又能兼顾到股票部分的收益,既有一定的安全垫支撑,又不会错过上涨的行情。对于看不上债基又承受不住股基的投资者来说,也是一个性价比较高的选择。

做好资产配置

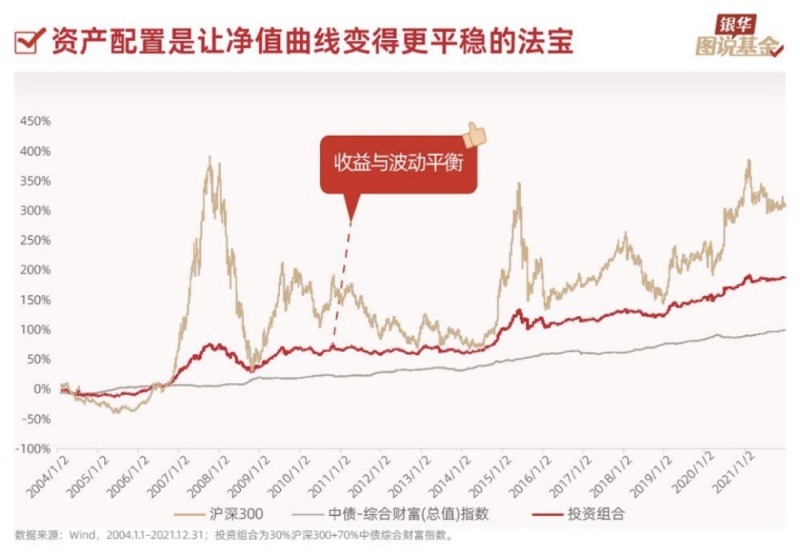

任何资产都会经历不同程度的回撤,如何做好资产配置才是我们最需要关注的问题。沪深300和中证全债除了个别年份是同向涨跌变动之外,也有不少年份是完全相反的。通过各类资产在不同年份重点表现不难发现,股债之间存在着较为明显的股债跷跷板效应。

关于资产配置的逻辑主要包括两类:一类是投资行业的分散,不单押注于一个板块,而是分散配置在几个不同的行业;另一类则是基金类型的分散,震荡市场下权益资产波动较大,对于风险承受能力较弱的小伙伴,债基波动相对较小适合做为底仓配置,股债相互搭配,这样才能有效地降低组合的波动。

与其在股市里坐“过山车”,不如搭上资产配置的“小火车”,坐看云卷云舒。如果我们可以合理配置好两种资产,构建起适合自己的投资组合,我们的资产波动就会与单一配置某一类资产相比大大降低,在力争获得理想回报的同时,也能够有效地平滑波动。我们将沪深300代表100%投资股市,中债综合财富(总值)指数代表100%投资债市,我们用三七比的“简单的资产配置策略”,可以看出资产配置会让净值曲线更加稳中求进。

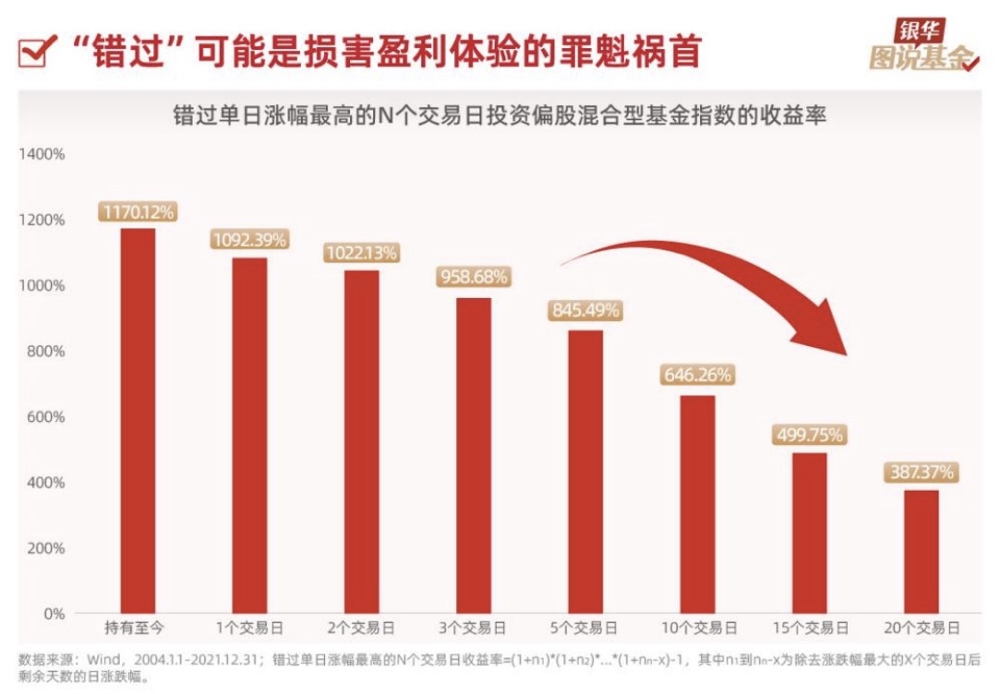

坚持长期投资

还是那句老生常谈却又知易行难的话:坚持做长期正确的事,从坚持长期投资做起。只有长期持有才能真正有机会享受到基金上涨所带来的红利。短期频繁交易,不仅贡献了大量的手续费,还可能会有踏空的风险,一遇到市场大幅回撤就打起退堂鼓想要赎回,这也会让你无形之中错失很多收益。

保留一定仓位

俗话说的好,家有余粮心不慌,投资是一件细水长流的事情,对于很多投资者来说,震荡市场下,每天账面上数字的浮盈浮亏也很容易影响心情,很多小伙伴往往因为难以承受波动而倍感焦虑,一旦投资迟迟没有获得正收益,就很容易放弃。将自己的持仓水平保持在一定合理范围内,保证可支配资金的流动性充足,或者采用定投的方式,通过分批买入的方式来实现时间维度上的分散,这样也更容易坚持投资。

综上,没有十全十美的基金,只有选择最适合自己的投资方式,让投资这件事成为一辈子的习惯,保持良好的心态,努力提升自己的投资体验,投资之路才能走得更长久。

(文章来源:银华基金)

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com