来源:华夏基金

时光飞逝,仿佛须臾之间,我们已挥手作别了旧年。

回顾刚刚过去的2023年:

(数据来源:Wind,华夏基金

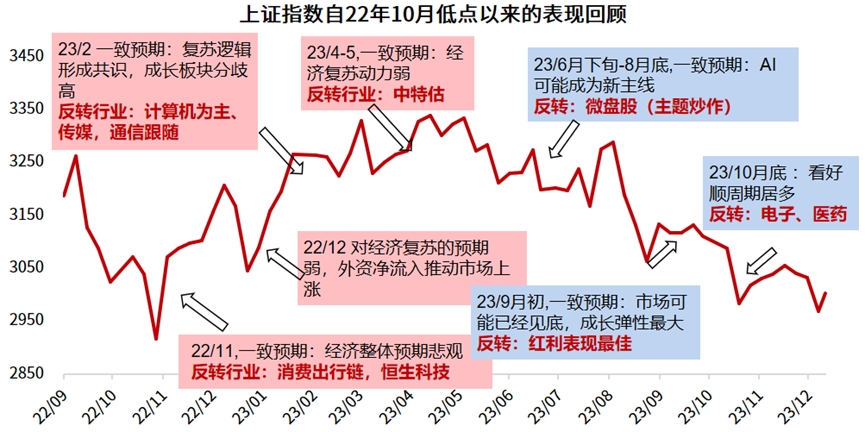

沪指经历了震荡盘整跑了个来回,市场情绪从早春的热情高涨到春末夏初的冷热不均,从盛夏的希望重燃再到隆冬的“天寒地冻”。

阶段性占优的方向轮动成了电风扇,从年初的消费到年中的TMT+中特估,从下半年的微盘、红利,再到年末的小盘成长,市场的一致预期不断反转,基民们的心情也随之坐了一轮跌宕起伏的过山车,喜怒哀乐悉数尝尽。

好在新岁已至、翻篇新章。在这个重要的时间节点,关于投资,大家最关心的或许是:

蛰伏三年之后,今年的权益投资能否翻盘?

如果底部如期回暖,哪些有望成为主线?

今年的权益市场能否翻盘?

——聊聊底部回暖的驱动力

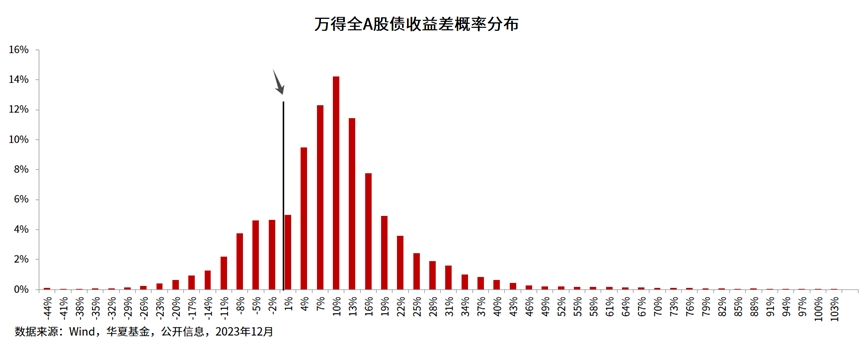

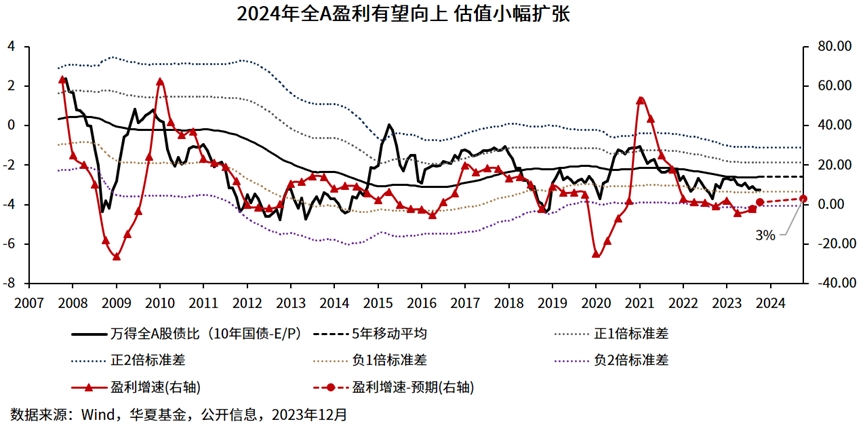

以我们用来衡量市场位置的指标真实股债比看,目前万得全A的股债收益差为0.75%,即过去十年任意时间买入股票和十年期国债,股票平均只比十债年复合收益率高0.75%。

这一水平处于近20年的15.4%分位,说明市场已经来到绝对的底部区域。

事实上,当市场处于一种短期的逻辑已经不够用,需要用特别长期的逻辑去解释行情的时候,说明情绪真的已经非常极端了,往往这种时候会出现行情的反转。

当然,回测历次市场从底部走向右侧的过程,“反攻”的开端的确也需要一定的契机引燃。

那么,本轮底部回暖的驱动力来自哪里呢?

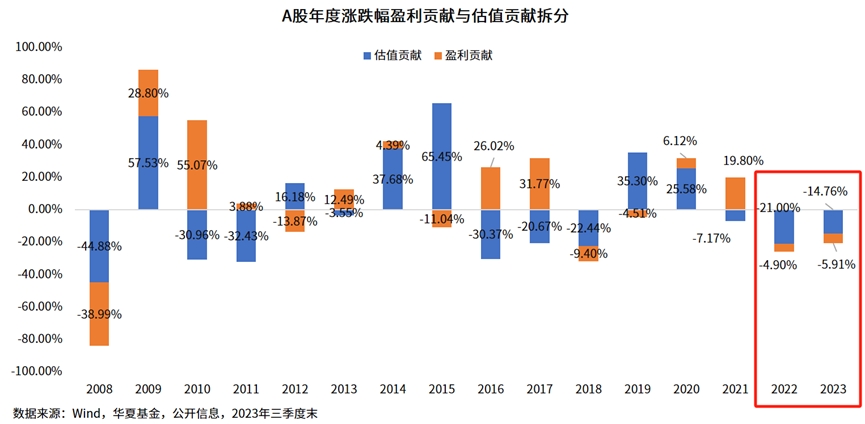

挖掘基之前写过,2008年以来,A股在调整比较剧烈的年份都是经历了盈利和估值的“戴维斯双杀”,如2008和2018,但是这一过程很少超过1年。而2022-2023年是A股戴维斯双杀持续时间最长的时期,连续两年的戴维斯双杀是近15年间仅有的一次。

因此,展望2024年,市场的修复一看估值扩张、二看盈利修复。

估值方面。本轮A股的“杀估值”始于2021年,已经追平了2016-2018的最长连续估值收缩时间。考虑A股的估值水平同样呈现周期波动,在估值收缩的弹簧已经被压缩到极致之后,未来的估值扩张行情理应成为当下的期待。

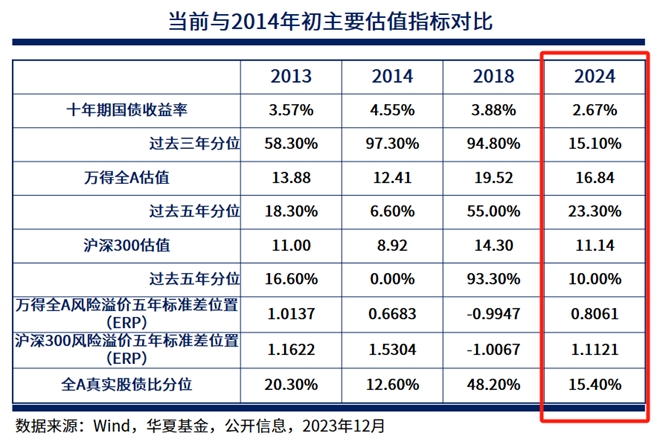

从各类指标分析,2024年有望出现类似于2014年的估值扩张过程,但是估值扩张的弹性可能更小。

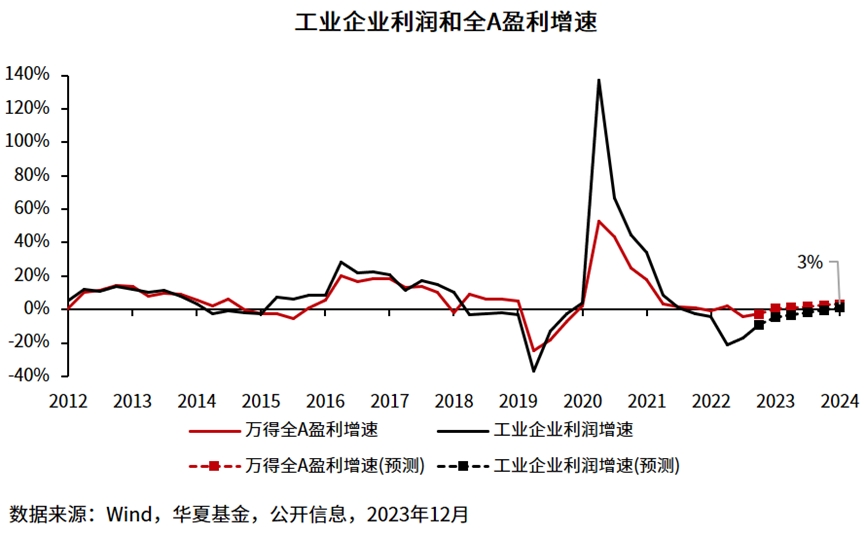

盈利方面。从历史经验来看,工业企业利润增速与全A盈利增速的趋势较为一致。从去年11月的数据来看,11月份规上工业企业利润同比增长29.5%,增速较10月份明显加快,利润已连续4个月实现正增长。(来源:中国经济网)预计2024年工业企业利润将扭亏,全年利润增速预计达1.2%左右。

基于工业企业利润增速的测算,中性预期2024全A盈利增速为3%左右,全A盈利增速有望由负转正,实现小幅复苏。

综上,中性预期下,今年10年国债利率预计维持在2.65%左右,股债比有望由负1倍标准差回升至负0.5倍标准差附近,对应A股的年度总收益相对乐观。

今年的投资风格怎么看?

——成长略优于价值

一直以来,A股都存在着市场风格一说,时而是大盘的蓝筹白马股领涨,时而又轮到小盘热门题材狂欢。

同样的市场环境,选对了风格就是结构性牛市,赚得盆满钵满;选错了就是云泥之别,投资的难度犹如逆水行舟。

在市场风格背后,体现的其实就是资金的偏好。而资金的偏好并不会一成不变,会随着市场环境和对未来的预期发生调整,进而带来不同风格股票行情的切换,通常3-5年一个轮回。

大盘 vs 小盘:

市场复盘看:

大盘股占优通常伴随宏观经济向好,因为大盘股多是传统产业,盈利波动与宏观经济正相关;

而小盘股占优往往出现在宏观经济相对承压的阶段,一来新兴产业时常崛起,二来流动性环境边际宽松,带来小盘方向的超额收益。

此外,当宏观剩余流动性边际回落时,小盘相对偏强的市场风格可能发生切换。

注:我们对于流动性环境的刻画通常采用“M2增速-名义GDP增速”。

成长 vs 价值:

历史上看:

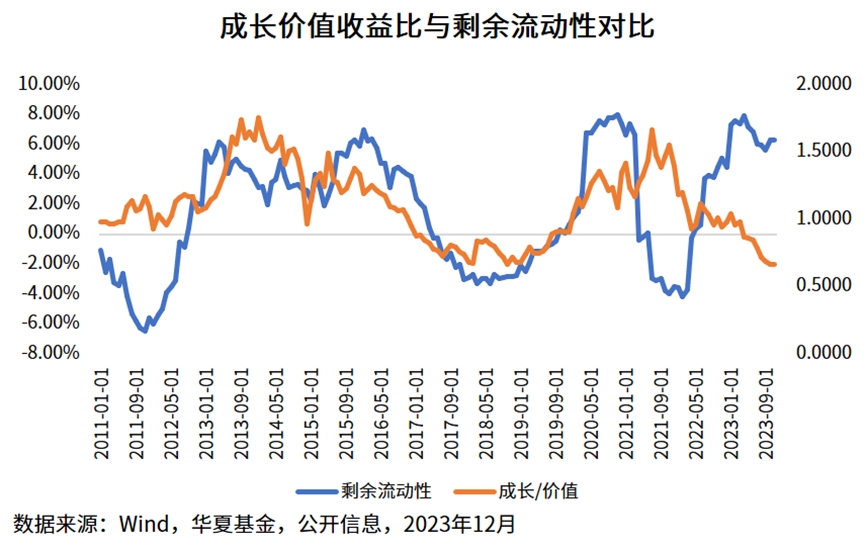

成长和价值的相对收益变化,主要受到剩余流动性的变化影响,因此剩余流动性的扩张会带来成长风格相对于价值风格收益的显著扩张。

此外,A股总体的估值修复也将有利于成长风格的表现。

展望2024年,受到国内信用扩张放缓、名义GDP增速企稳两方面影响,宏观流动性(M2-名义GDP)预计出现阶段性震荡回落。

2024年的三因素组合是盈利上行、剩余流动性下行、风险偏好平稳。基于估值预测模型,2024年全A大概率是估值扩张的环境。

这种相此消彼长的条件并不是成长或价值单一风格能够大幅占优的环境,在这一组合下,成长略优于价值,低估值分位资产显著占优,景气投资有效性有望回升。

今年的市场主线将如何演绎?

——景气回归,看好科创成长

那么,2024年的市场主线究竟会如何演绎呢?

首先,从政策定调的角度出发,关键词是“战略新兴产业”。

回顾去年12月召开的2023年中央经济工作会议,高质量发展的中心特别明确,任务特别全面(广泛覆盖产业、增长、改革、开放、农业、区域、低碳、民生等),科技创新、供给侧、现代化产业体系和中国式现代化贯穿始终,支持战略新兴产业发展成为了会议的重心。“科技创新”毫无疑问是“先立后破”中,当“立”的典型代表方向。

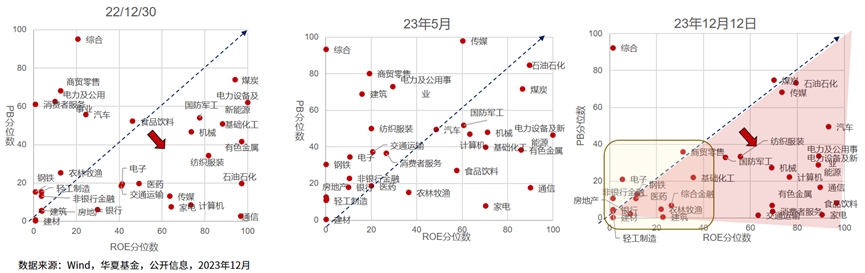

其次,从风格研判的角度出发,“低估值分位+成长风格+景气投资”的核心就是要找到尽可能多的“戴维斯双击机会”。

以PB-ROE分位数(5年期)衡量全市场各行业的估值状态,多数行业处于偏低水平,其中,电子、医药、钢铁、建材、化工都处于低景气分位+低估值状态,估值和盈利相对匹配,未来应重点关注基本面变化的方向。

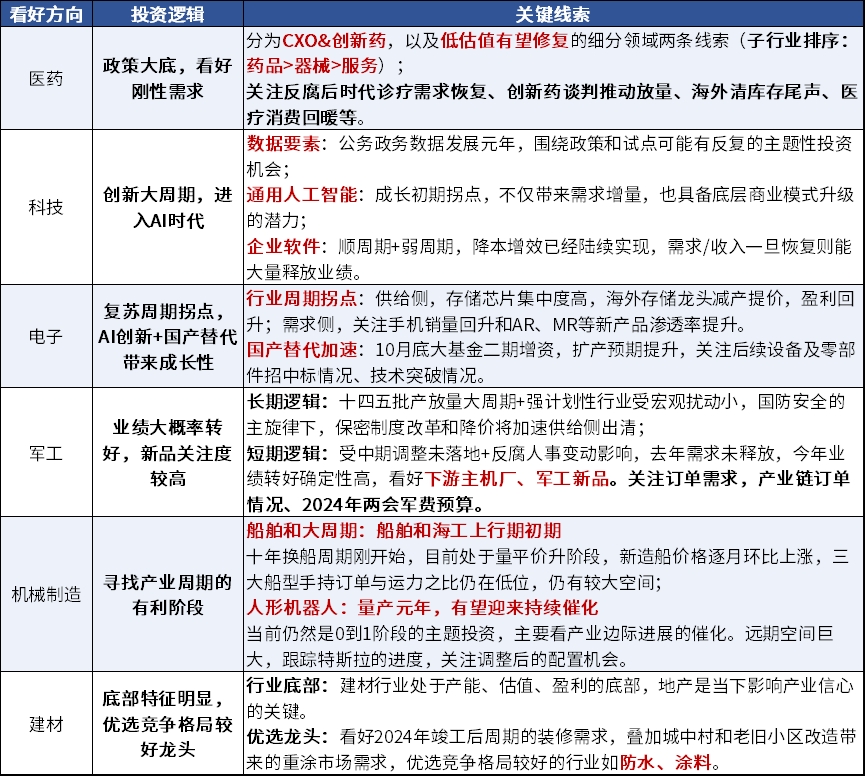

结合供需周期及景气趋势,2024年看好的行业包括:

供需底部,出现景气趋势边际改善,且已有短期催化的泛科技(电子、计算机)、医药;

长周期处于低位,出现景气趋势边际改善,仍需观察短期催化信号的建材、钢铁、机械、化工(部分);

需求预期确定性相对较高的军工。

此外,以渗透率衡量新兴成长行业有望迎来较好的主题投资机会,渗透率有望突破且天花板高的品类主要包括:Chat GPT、智能驾驶L3、国产替代(芯片)。

投资者如何应对?

——做长期大概率正确的事情

自2021年回调以来,不少资产已经连续下跌了近三年,成为低价的筹码,接下来再“熊”一年的概率似乎远低于走牛的可能性。

当下是非常考验耐心的时刻,但不管从哪个方面看,当前A股市场已计入较多的悲观情绪。,逆风而行,是成熟投资者的智慧,毕竟估值才是市场的锚,而宏大叙事、情绪、各种短期的股价波动和事件冲击都不是。

在这样的拂晓时刻,切记不要“锚定”那些容易激发恐惧的已有账面浮亏。毕竟市场底部的布局能否在长远的未来获得盈利,自然与TA无关。对于正在经历浮亏的投资者,如果在这个位置贸然清仓,或许很难成为最优解。

尤其是等得起的“闲钱”、“长钱”,不妨边走边看。因为真正决定是否应该买入/卖出的,是资产目前的价格是否合理。在大级别的底部区间选择放弃,很有可能是已经熬了一整夜,却倒在拂晓前,错过黎明时分的日出。

当市场底部的信号开始出现时,有时候进攻也是最好的防守,不妨采取分批买入或者定投指数基金的方式来布局,既可以降低抄底错误的风险,也是为未来的行情积累筹码。

当然,投资一定不是生活的全部,如果当前的市场波动已经严重影响到我们的心态,也可以适当降低权益类基金的比例,买入固收+或者纯债型基金,毕竟我们投资的本质也是为了更好的生活,不应本末倒置。

当然,转换也不是立即全部转成另一只基金,可能买入的面临回调,卖出的正好反弹,容易“两头挨打”,可以先逢高转换一部分,再徐徐图之。

底部是一个区间,筑底是一个过程,长期机会发轫总在低谷中,转机也总酝酿于最悲观的时刻。一元复始、万象更新;旧疾当愈,来日可期。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com