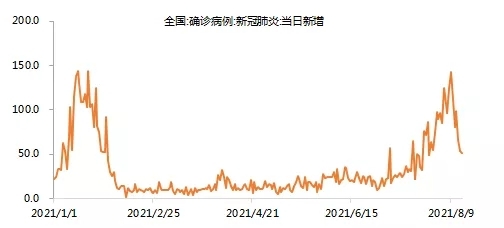

核心结论:7月生产、投资、消费数据出现全面回落,且低于市场预期,投资中仅有制造业投资两年平均增速呈上行。除基数原因外,主要受7月以来疫情加剧、极端天气等阶段性因素干扰,需求是否进入到加速恶化阶段仍需观察。

后续来看,目前国内疫情新增确诊人数虽有回落,但新增确诊归0后仍需两周观察期,由此疫情在8月仍会对内需产生扰动,制造业投资也会在出口和地产回落背景下而面临下行压力,基建发力的观察窗口或需等到9-10月。

前期政策“紧信用、宽货币”格局将逐渐转向“宽信用、宽货币”格局,今日6000亿MLF缩量续作也呈现出政策层对流动性的呵护,中期来看,A股仍有支撑。

行业配置上,适当回归风格均衡,近期建议逐步关注当下估值调整充分、通胀传导顺畅的部分消费板块,新能源和半导体等科技板块回调后中期仍具配置价值。

受疫情和水灾影响,生产端回落有所加速。7月工业增加值同比6.4%(前值8.3%),两年平均增速为5.6%,较6月回落0.9%,出现明显下滑。结构上,采矿业和制造业环比回落明显,其中采矿业两年平均增速由正转负,极端天气、环保限产影响凸显;制造业两年平均增速6.1%(前值7.5%),其中高技术制造业增加值同比增长15.6%(前值18.0%),两年平均增长12.7%(前值13.2%),保持较高增速;新能源汽车、工业机器人、集成电路同比分别增长162.7%(前值205.0%)、42.3%(69.8%)、41.3%(48.1%),两年平均增速均超过14%(前值30%)。

投资端环比回落,制造业投资相对较好。7月固投累计同比10.3%(前值12.6%),符合预期,两年年均复合增长小幅回落至4.3%(前值4.4%)。结构上,1-7月基建(不含电力,0.9%)、地产(8.0%)投资两年平均增速均较1-6月有所回落,而制造业(3.1%)投资两年平均增速持续上行。基建方面,后续随着财政支出加快和疫情影响,基建投资发力窗口或需等到9-10月,目前地方政府隐性债务和项目审核依然严监管,基建发力空间不大;地产方面,土地溢价率延续下滑并保持在低位,新开工面积累计增速转负、施工面积下滑和竣工面积保持高位增长的背景下,房企开工意愿偏弱,地产景气度持续下行;在我国出口和地产拉动经济减弱背景下,后续制造业投资存下行压力。

疫情和水灾扰动消费端修复。7月社零同比增8.5%(前值12.1%),两年平均增速3.6%(前值4.9%),呈现明显回落。分类型来看,7月除金银珠宝外,其他消费品均较6月出现同比下滑,其中饮料类(29.23%)、日用品(19.16%)、化妆品(18.49%)、文化办公用品(17.44%)等较2019年同期增速相对靠前;餐饮收入同比14.3%(前值20.2%),较2019年同期增长2.54%(此前6月/5月/4月为5.36%/5.1%/3.0%),显示疫情导致服务需求明显收缩。缺芯问题依然未有缓解,汽车消费仍有较大拖累,除去汽车以外的社零同比增速为9.7%(前值13.1%),进一步下滑,拖累整体1.2个百分点。

回到市场,由于7月整体经济偏弱,前期政策“紧信用、宽货币”格局将逐渐转向“宽信用、宽货币”格局,今日6000亿MLF缩量续作也呈现出政策层对流动性的呵护。中期来看,在经济温和回落、政策呵护环境下,A股仍有支撑。近期国内10年期国债和美债利率均出现上行,为市场带来波动。行业配置上,适当回归风格均衡,目前新能源、半导体等科技板块短期虽有回调,但中期仍具配置价值。近期建议逐步关注当下估值调整充分、通胀传导顺畅的部分消费板块,包括化妆品、啤酒、医美等。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com